(21)事業計画で最も大切な"利益率"の設定

すべての商売において有望度を判断する上で最も大切な指標は

(20)売上でなく利益で考える商売人の体質

その算式は「利益=売上-経費」という単純なものだ。しかし多くの事業者は「売上-経費=利益」という頭で商売をしている。つまり、利益を先に考えるか、後に考えるかの違いだが、それによって商売のやり方は大きく異なる。わかりやすい例として、A、B二人の商売人のケースで考えてみよう。

《●Aさんの商売スタイル》

Aさんはまず最初に「いくらの利益を稼ぎたいのか」をイメージして自分の商売を組み立てるタイプだ。そのためにはいくらの売上が必要で、経費がいくらかかるのかを試算する必要があるが、その答えは何種類もあることに気付いた。仮に、年間1千万円の利益を目的とする場合なら、以下のようなプランだ。

(1)5千万円の経費を使って6千万円の売上を得る商売=1千万円の利益

(2)1千万円の経費を使って2千万円の売上を得る商売=1千万円の利益

《●Bさんの商売スタイル》

Bさんは大手企業に勤めていたサラリーマン時代には社内で"やり手"として知られ、数十億円単位のプロジェクトを任されてきた人物。自分の能力に自信を持って脱サラをした。元同僚からケチな商売人になったとは思われたくないこともあり、創業初年度から"年商1億円"を達成する会社を作ろうと決めた。そのために、社員も雇って立派なオフィスも借りた。持ち前のド根性もあって、1年後には目標どおりに年商1億円を達成することができたが、経費がかかりすぎてしまったために収支は赤字で、社長である自分は無給のまま働き続けている。

しかし売上の額は大きく、オフィスでは若い社員がキビキビと働いているため、会社の台所事情までは知らない昔の同僚達からは"成功した"と羨ましがられている。そのため彼はどんな状況でも、商売で損をすることがないのだ。

一方、Bさんの場合には商売に対して様々な付加価値を期待している。上昇気流に乗ることができれば、短期間での株式上場も夢ではない。しかし、大きな夢を追いかけるあまり、自分の読みが裏目に出た時には大きな損を出してしまう。

(19)ビジネスの規模によって変動する損益分岐点

| 店の規模によって異なる月額経費の試算例 | |

|

●20坪の店舗にかかる 月額経費 |

・材料費...............60万円 ・人件費...............50万円 ・諸経費...............24万円 ・店舗家賃............20万円 ・減価償却............10万円 経費合計......... 164万円 |

|

●30坪の店舗にかかる 月額経費 |

・材料費...............90万円 ・人件費...............70万円 ・諸経費...............36万円 ・店舗家賃............30万円 ・減価償却............15万円 経費合計......... 246万円 |

逆に、最初から損益分岐点の低い店が口コミで人気化して繁盛すると、店前に行列ができるなどして客には迷惑をかけるが、店の経営としては儲かる。そのため「こだわりのラーメン屋」のように"本当に味のわかる客=ロングテール"だけを相手に商売をしたければ、できるだけ店には金をかけずにローコスト経営に徹することである。

(18)事業計画書で自社の返済能力をアピール

◎資金繰り計画(月次)、つまり予定資金繰り表も入れましょう。

「取引している銀行から融資を受けられる体制はできているよ」

ということを事業計画書に盛り込むことができれば、自分の会社は銀行にしっかり返済できる企業である、ということを銀行に伝えることができます。

例えば、3つの銀行と取引している企業、としましょう。

-

「銀行から積極的に融資の提案がある。」「銀行が過去のピークまではいつでも出しますよと言ってきている。」というように、銀行が自社に対し、どのような融資のスタンスなのか、銀行は融資についてどのように言ってきているのか、ということを書きます。

- 2009年3月 1,500万円(3年返済)実行

- 2009年9月 2,000万円(3年返済)実行

- 2010年2月 1,200万円(3年返済)実行

- というように、過去数年、銀行ごとに、どのようなペースで融資が出てきたか、を書きます。

- ◎また事業計画書における予定資金繰り表の中に、いつの時期にどの銀行に、いくらの融資を受けるつもりだ、ということを書いておきます。

- ◎また事業計画書を提出する銀行に対し、いつにいくらの融資を見込んでいてほしい、ということを書いておきます。

- ◎事業計画書を銀行に対して提出するのは、銀行から融資を受けやすくする ことが第一の目的です。不利になるようなことであったら、書かない方がよいです。

返済がしっかりできる企業だよ、ということを銀行にどう印象づけるか、です。

(17)銀行から融資を受ける場合

定期預金の開設、定期預金の担保を勧められることがあります。

当然ですが、担保にされた定期預金は自由に使うことができません。

資金繰りが厳しいから融資を受けているのです。

その1部が担保になり、自由に使えないのでは意味がないのです。

○担保になっている定期預金・・・5,000万円(金利0.5%)

○融資を受けた額・・・1億円(金利5%) としましょう。これを相殺すると、下記となります。

(金利)1億円×5%-5,000万円×0.5%=475万円

(元金)1億円-5,000万円=5,000万円 ということは、

しかし、一般的な中小企業の場合、銀行に主導権を取られていることがよくあります。 銀行は返済されては業績に影響します。だから、中小企業側が「本当は主導権を取れる」ケースもあるのです。

(16)棚卸しは企業の財務状態を知るためのもの

| 多くの中小企業では、 |

○事業計画書を作っていない ○作っていたとしても、損益計算書の目標値が中心 |

例えば、過剰在庫はこの一因です。

あなたの会社では、毎月の在庫を把握し、改善していますか?

(1)棚卸資産の回転日数(棚卸資産÷売上×365日)

(2)売掛債権の回収日数(売掛債権÷売上×365日)

(3)仕入債務の回転日数(仕入債務÷売上×365日)

逆に言えば、通常の商取引の中で運転資金が不足しているならば、(1)、(2)、(3)のどれかを改善すればいい訳です。

(15)「役員報酬の適正額とは?」

これはよく頂くご質問です。具体例として、平成3年の裁決を考えてみます。

その理由、適正額は

○会社に机も無い

○常勤から非常勤になった

○役員報酬の適正額は396万円

○1,200万円-396万円=804万円が過大ということです。

しかし、会社は

○経営方針、設備投資、借り入れなどの決定にも関わっている

○採用、人事、給与などの人事権もある

○重要な契約の決定にも関わっている

○役員報酬は適正額であると反論しました。

結果、国税不服審判所は

○事務所に机が無くても、本社敷地内に自宅がある

○日報などにより、必要な指示をしている

○Aの仕事が社長の時代よりもかなり減ったことは事実としました。

国税不服審判所は

○昭和62年 780万円

○昭和63年 850万円

○平成元年 900万円

としたのです。結果として、

○昭和62年 1,200万円-780万円=420万円

○昭和63年 1,200万円-850万円=350万円

○平成元年 1,200万円-900万円=300万円 合計「1,070万円」の否認です。

しかし、当初に税務署が主張した否認額は 「804万円×3年=2,412万円」です。否認はされたものの、否認額が「1,342万円」も減ったのです。

| 「年度」 | 「処理件数」 | 「認められた件数」 | 「勝率(%)」 |

|

平成15年 平成16年 平成17年 平成18年 平成19年 |

3,721件 3,382件 3,167件 2,945件 2,404件 |

818件 493件 470件 361件 304件 |

22.0% 14.6% 14.8% 12.3% 12.7% |

大半は税務署側の勝利ですね

なぜなら、「修正申告書の提出 = それを認めたこと」になるからです。

そして、それに【異議を唱える権利が無くなる】からです。

税務署の肩書きは上から「統括官」→「上席」→「調査官」となっています。

この中で上席、調査官は【現場で事実を把握すること】が仕事です。

しかし、統括官は【税務行政のバランスを取ること】も仕事です。だから、まずは統括官と話をしましょう。

実際に「納得できないから、統括官と話をさせて下さい」と言っただけで、結果が変わったこともあります。

これは市販の書籍には書いていないテクニックです。

税務調査の結果には正当なものもあれば、理不尽なものもあります。

だから、「これは理不尽だ」と思ったら、きちんと主張して下さい。

また、異議申し立ても必要な場合は行なって下さいね。

【法律で認められた納税者の権利】なのですから。

(14)一気に債務超過を解消する方法

決算を前に債務超過になっている会社の対策方法をお伝えします。

★債務超過

★本社の土地、建物は社長名義(=社長から建物を賃貸)という状況です。

この場合、下記のことができるのです。

(1)社長名義の建物を法人名義にする → 社長名義の土地に、A社名義の建物が建っていることになる

(2)社長の土地にA社名義の借地権が「自動的に」発生

(3)A社は借地権を無料で手に入れる → A社に借地権相当額の受贈益が計上される

(4)受贈益と欠損金が相殺(=税金はかからない)

(5)債務超過が解消

○A社は債務超過70(=欠損金も70)

○社長名義の土地の時価100(借地権は70とする)

○社長名義の建物の時価30(=帳簿価額30)

まずは、建物を30で個人からA社に売却します。もし、1度に支払えなければ、分割払いでも構いません。すると、「社長の土地+A社の建物」という状態になります。

○債務超過70と受贈益70が相殺

○債務超過が解消

○欠損金70と受贈益70が相殺(=税金はかからない)

となるのです。つまり、「一気に債務超過が解消される」のです。

だから不動産売却に伴う税金はかかりません。

この税金を心配される方もいるでしょう。

ただし、この場合は税金はかかりません

この方法は「一気に債務超過を解消する」ことができます。

(13)「中小企業が税金を還付してもらえる制度」

○資本金1億円以下の中小企業が対象

○前期が黒字(=税金を納付)

○当期が赤字

○前期の黒字と当期の赤字を相殺

○前期分の税金が還付される

○当期 500万円の赤字

○法人税の税率22%(前期に納めた税金110万円)とします。

この場合、「前期の黒字500万円」と「当期の赤字500万円」が相殺できます。

この結果、110万円が還付されるという制度です。

こういう場合、この選択は非常に有効です。

※還付の制度は「有効」ではありますが、「絶対」ではないのです。

(12)会社が借りている本当の利息とは

このような場合、「借りるべきか、借りないべきか」の判断する場合

だから、明確な結論はありません。

しかし覚えておいて下さい。

借入れの判断をすべき時に非常に重要な考え方があります。

具体例で考えましょう。

預金と借入金は両建てになっていますか?なっていてもOKですが、そのバランスは大丈夫ですか?

必要以上の資金は借りず、自己資金で回して下さいね。

(11)税務調査で交渉するときのポイント

それは「隠ぺい」や「仮装」があった場合です(国税通則法68条)。

「単なるミス」と「隠ぺい」「仮装」は全くレベルの違う行為です。

注意!

もし、単なるミスに重加算税をかけてきたら、絶対に反論して下さいね。それは、おかしいですから。

(10)税務調査は【事前準備】が非常に大切です。

税務調査の約9割は事前連絡ありの調査です。会社に事前連絡があったら、何をすべきでしょうか。

それは、下記のことを確認、調整して下さい。

○調査の対象税目は何か?

○調査対象の事業年度

○用意しておくべき資料

○担当調査官の名前、人数

★また、流れが推察できることもあります。

○会社案内、組織図、株主名簿、社内規程など

○決算書、申告書、届出書

○契約書、保険証券、稟議書、見積書、納品書、請求書、領収書など

○総勘定元帳、現金出納帳、売掛金台帳、買掛金台帳などの帳

○振替伝票、入金伝票、出金伝票

○給与台帳、タイムカード、扶養控除等申告書、社会保険関係書類など

○預金通帳、小切手帳、手形帳、当座勘定照合表など

○在庫表、入出庫伝票など

○レジペーパーなど

(9)自社の資金構造を解明する

業績が悪くなっても、企業は倒産しない。倒産する直接の原因は、資金ショートだ。

場合によっては、業績が向上していても、資金ショートにより倒産することもある。

とは言え、売上が増えている場合はよいのだが、売上が下降傾向になると、資金が逼迫してくる。売上が大きかった時点での仕入れへの支払いを、売上が減少した時点の資金で行わなければならないからだ。

タイミングがずれることにより、同一月内の収入と支出の根拠が整合しないため、そのような現象が起こる。

(8)常にコストの動きから目を離すな

今や素材だけでなく人材も、市場は上昇基調にある。足元のコストをしっかりとつかむことはもちろん、1~2年後の市況を予測し、それらを営業部門へ常時フィードバックすることで着実な採算確保につなげていかねばならない。

| (1)原価認識 | 中小企業でまれに原価が材料費・外注費だけのケースがある。製造業であれば生産現場の人件費や製造経費、卸売業であれば営業や配送部門といった直接売上げにかかわる費用を、販売費・一般管理費から売上原価に振り替えること(原価の管理対象として認識)がスタートである。 |

| (2)材料費 | 直近の原材料や部品・副資材などの材料価格マスターを整備し、すでに価格変動が予想できるものは予定原価に織り込んでおく。直近価格、年間平均、期末予想など価格政策により異なるが、度重なる価格転嫁の要請を避ける上でも、より慎重な対応が求められる。 |

| (3)人件費・経費 |

昨今の採用コストや賃金上昇分を織り込み、人件費予算を作成し、それを実働時間もしくは製品出来高時間(標準時間の累計)で除算し、時間当たり加工費を算出する。この際、大事なのはどの程度の操業率や稼働率、能率を見込むかである。 なお、製造業以外は単純に実働時間で除算したり、卸売業では物流費などの主経費を別に計算するなど、業界ごとに工夫が必要である。 |

| (4)価格転嫁 | 「一律○%値上げ要求」というケースもあるが、とりあえずは自社モデル製品の予定原価を設定し、得意先別製品別に価格見直しを行っていくこととする。 |

| (5)原価管理 | 最後に原価算定基礎となったデータも、コストテーブルとして管理しておきたい。コストテーブルとは、材料マスターや部門別賃率一覧、標準作業時間一覧などコストを決定する基準資料を一覧できる形に整理したもので、コスト見積もりを迅速にさせる、適正価格を判断させる、コスト意識を喚起してアイデアを誘導させる、などの効果をもたす。 |

コストは生き物である。適時・的確な実際原価の把握に努める(予定原価はあくまで一時点における原価)と共に、先手先行で営業の価格政策に活かしていくことが何より重要と言える。

(7)若手経営者・後継者必見『キャッシュフロー経営 入門編』

1年間の事業活動の結果、最終的にキャッシュフローがマイナス(現金収入<現金支出)となった場合、その要因を捉えていなければ、改善することは困難である。

利益(減価償却費などの非資金費用を除いた当期利益)に経常運転資金の増減(流動資産・流動負債の増減による現金の増減)を加えたもの。

設備投資(必要最低限の更新投資も含む)による現金支出や、固定資産の処分による現金収入。

借入金の調達や返済による現金の増減。

(6)売掛金管理を強化せよ

やがて回収の滞っていた販売先が倒産に至り、大きな貸し倒れが発生することになった。

この事例は極端な例かもしれないが、売掛金回収に無頓着な企業が今でも多く見られる。

売掛金の回収業務は、すべて経理部や財務部といった管理部門が責任を負うと思われがちである。確かに売掛金の残高管理については管理部門の担当業務となるのであろうが、商品や製品を販売する部門である営業部門についても売掛金回収責任は大きい。

営業部門は販売することだけでなく、その代金を回収してこそ業務が完了する。

したがって、売掛金の回収責任は営業部門が負うことになる。

●営業部門・・・売掛金「回収」責任

●管理部門・・・売掛金「管理」責任

●管理部門・・・売掛金回収の出納と残高管理、売掛債権管理資料の提供、売掛金回収状況の調査

このように売掛金の回収・管理については、営業部門と管理部門それぞれが責任を持ちながら、協力し合う体制が求められる。

(5)ビジネスプランの工夫

起業や新規事業のプランを作るにあたり、損益分岐点や初期投資を抑えるため、もう一工夫することにチャレンジしよう!

(4)固定費カバー率を高めよう

一般的に企業の収益体質を図る指標としては損益分岐点があり、これを低く抑えることで不況対応力(高収益体質)が高まる。これとは別に「収益の安定度」を測る指標として「固定費カバー率」というものがある。今回はその解説をする。

-

(1)固定売上高

ベースとなる顧客(固定客)や商品(定番商品)からの売上高で、毎月あるいは毎年安定的に計上される売上高 -

(2)固定収入

家賃やロイヤリティなど、安定的に得られる収入

| この関係を指標化したのが固定費カバー率 | 固定費カバー率(%)=固定収益÷固定費 |

- ●自社の固定費カバー率は何%か?来期の計画では何%まで引き上げるのか?

- ●どの固定収益商品をどれだけ拡販(開発)すれば、固定費カバー率が上がるのか?

- ●或いは、目標とする固定費カバー率を満たすためには、どの程度まで固定費を負担できるのか?

固定費カバー率の達成に向けて具体的な目標を立て、全社一丸となって取り組んでいただきたい。

(3)経営者に求められる財務センス

世界的にも株安が大きく進んでいて、機械受注統計・百貨店売上など、需要動向を読むシグナルからもマイナスサインが出ており、実体経済に暗い影を落としている状況の時は、銀行保有株の下落も進行しており、銀行が自己資本比率低下を恐れて「貸し渋り」や「貸しはがし」などに走る懸念がある。

この時期に経営者が恐れる点は、以下の3点であろう。

2.過剰在庫・過剰設備で資金が回らなくなる

3.取引先の焦げ付きが生じる

2.比較的現金化しやすいもの(上場企業の発行手形や株式)が3カ月分程度あるか?

3.上記1と2を足して5カ月分以上の資金準備があるか?

経営者が最も早く着手出来るのは・・・「余裕資産の資金化」「原価・経費の徹底削減」であろう。

必要な時に必要な手を迅速に打てるということが、最も重要である。 この時期に逆に売上を増やそうと経営資源を投入させると、その為の投資・維持コストでさらに利益を圧迫する要因になりやすい。

(2)12月は保障協会審査がとおりやすくなる月

12月は、ふだんの3倍、保証協会に保証申込みがあります。

(1)銀行から聞かれたことのないことを聞かれた

例えば、今まで言われたことがないのに、次のようなことを銀行から言われた場合、

融資を受けている銀行に対して、銀行から言われなくても試算表を出すと、銀行からの信頼は高まることでしょう。

他行が積極的に融資を出しているのならまだしも、融資を絞ってきているのなら、その企業の資金繰りは厳しい方向に向かい、要警戒、ということになります。

他行の借入明細はどうなのか、時系列で見てどうなのかは、銀行が融資先企業に、当たり前に聞くことなのです。

経営者としては「銀行は何を考えているのだろうか・・・」と、疑心暗鬼になってしまいがちですが、たいていの場合は、銀行が知っておくべき、当たり前のことを聞いているだけ、ということです。

不安に思わないで、正々堂々と答えましょう。

財務ノウハウ(1)

- (1) 銀行から聞かれたことのないことを聞かれた

- (2) 12月は保障協会審査がとおりやすくなる月

- (3) 経営者に求められる財務センス

- (4) 固定費カバー率を高めよう

- (5) ビジネスプランの工夫

- (6) 売掛金管理を強化せよ

- (7) 若手経営者・後継者必見『キャッシュフロー経営 入

- (8) 常にコストの動きから目を離すな門編』

- (9) 自社の資金構造を解明する

- (10) 税務調査は【事前準備】が非常に大切です。

- (11) 税務調査で交渉するときのポイント

- (12) 会社が借りている本当の利息とは

- (13) 「中小企業が税金を還付してもらえる制度」

- (14) 一気に債務超過を解消する方法

- (15) 「役員報酬の適正額とは?」

- (16) 棚卸しは企業の財務状態を知るためのもの

- (17) 銀行から融資を受ける場合

- (18) 事業計画書で自社の返済能力をアピール

- (19) ビジネスの規模によって変動する損益分岐点

- (20) 売上でなく利益で考える商売人の体質

- (21) 事業計画で最も大切な"利益率"の設定

財務ノウハウ(2)

(1)決算書や資金繰り表を銀行はどう見るか

1.銀行の担当者の話では、経常収支を非常に重視しているということですが、経常収支と営業キャツシュフローとどういう違いがあるのですか?

1.経常収支は、資金繰り表の中で計算されるもの、営業キャッシュフローは、キャッシュフロー計算書の中で計算されるものです。似たような概念ですが、計算式がそもそも違います。銀行においては、キャッシュフロー計算書が企業から提出されることはあまりなく、一方で資金繰り表が提出されるのはよくあることなので、資金繰り表の項目である経常収支を重視している、と言われるのでしょう。

2.経常収支は単純に判断するとプラスになればよいというらしいですが、2期連続や3期連続とか、隔年でマイナスの場合は、こうだとかいう判断方法があれば教えてください。

2.経常収支は月ごとにプラスマイナスのでこぼこはあっても、年間を通じてならやはりプラスであることが望ましいです。マイナスがある年があるということは望ましくなく、そのマイナスはあくまで一時的な要因があった、ということを銀行に説明する必要があります。

3.実際、金融機関は、中小企業の決算書にどのくらいの信憑性を見ているのですか? 人によっては1割という人もいるみたいですが。

3.信憑性は1割といえども、ただ銀行は企業の状況を判断するに、決算書を見るしかありません。だから銀行としては、企業から提出される決算書は信頼するしかないのです。銀行は企業から提出される決算書を信頼することができなければ、こわくて融資を出すことができなくなってしまいます。

4.銀行は、債務超過でなく、経常黒字で、債務償還年数が10年以内で、経常収支がプラスなら、基本的に融資できるという判断になるのでしょうか?

4.銀行は、企業の財務状況がこうだから融資は出せる、という基準があるわけではなく、質問にある状況で融資は絶対に出るということはないですが、融資審査においては有利となる状況であることでしょう。

(2)銀行から今後5年の損益を出してほしいと言われた場合

銀行等から提出を求められていてもその大半の方は

- ◎そもそも、未来予測というのは変動していくことが当然であり、予測→検証のプロセスを何回も繰り返していくことで徐々に、予測と実際との誤差を減らしていくものである。

- ◎その未来予測の変動に対応していくことが経営にとって重要であり、経営改善を行うべき項目になり得るからです。

例えば、一番予測が困難な「売上」について、もう少し具体的にいうと、

以上を繰り返しを行っていきます。具体的には、どの市場、どのお客様に、いつ、どのようなアプローチをして、いつ頃いくらの受注が見込めるかを、読み込むことです。

(3)未来の損益予測はどのようにして立てるのか

ちなみに、予測の1割や2割の部分は違ってもよいのです。

悪い方にズレたとしても、その原因が分かり、対応ができるのか、別の手法によりその穴を埋められるのかを考え、実行に移せるのかが重要なのです。

この式は、このように考えていくことができます。

2.潜在顧客数の内、チラシやホームページ等で見込顧客化した率を掛ければ「見込顧客数」が分かり

3.見込顧客数と来店数の比率から来店率が分かり

4.来店数と購入数の比率から購入率が分かり

5.購入数に平均購入単価をかければ売上、となります。

6.また、リピート率が向上すれば、将来の売上をより多く確保できます。

例えば、

※チラシを配れば「見込顧客化率」や「来店率」を向上させられるのではないか。

※店舗のレイアウトや導線を変えることで、購入率を向上させられないか。

※お客様との接客手法を変えることで購入単価やリピート率を上げられないか。

このようなことは、なんとなくみなさんやっているのではないでしょうか。

◎やり方を変えてみた際に、どのように変動したか

一度、売上の構造を分解し、項目別に計測することを考えてみてはいかがでしょうか。

(4)数値目標はどうすれば行動目標に置き換わる?

◎潜在客数×見込顧客化率×来店率×購入率×購入単価=将来の新規売上

↓

この将来の新規売上に、リピート客からの売上を足したものが、将来の売上になります。

売上は通常、単価×数と考えられ、これは当然外してはならない基本であります。

最初のフェーズの客が、それぞれの比率によって最終的に購入顧客になり、購入単価によって売上になる構造ですから、逆にある売上を実現するために必要な客の数や単価に変換することができる、ということです。定義された顧客の数から、それに対応するための業務プロセス(仕事の取組手法)や人員の数を考えます。

例えば、これまで100の購入顧客数を想定していたものを120にするとなれば、業務の効率化を行うなり人員を増員するなりの対応が必要ですし、例えば「来店率」の増加で20の顧客増加を目指そうと思えば、広告宣伝方法について対応することが必要になります。

単純にそれを行った場合(例えばシステムの導入や人員の追加、広告回数の増加)にはコストが発生しますので、利益として極大化されるように調整を行わなければなりませんが、重要なことは「それだけの効果が得られなければならない」ことが明確になるということです。

また、「顧客を月に○○人対応し、売上を△△円上げられるような人でなければ、採用してはいけない」という、明快な採用の目標にもなるのです。

また、業務プロセスというと難しいイメージになりますが、こちらはまずは「スケジュール」と考えていただきたいと思います。

「一月に○○人の対応をしなければならないが、他に□□の業務もある」と予測された場合に、無理に全部何とかしようとすることはお勧めできません。

社長自身であればなおさらのこと、無理は長く続きません。体が健康であればこそですから。とはいえ、誰しも一日は24時間しかありません。となれば、当然

・より簡単にすること

・他の社員や外注先に任せられるものは任せること

・より「自分自身で行うべき」仕事に注力すること

ここまで行うと、必然的に「行動計画」にまとめることができるようになります。必要となった要員数に対して、「それぞれが、どのように動けば必要な顧客数に到達できるか」を行動に置き換えるのです。

例:売上の構造を

アポ入れ客×面会率×提案率×成約率×購入単価 = 将来の売上とした場合、

面会率が20%(アポイントを申し入れたうち、面会できた率)

提案率が40%(面会したうち、提案できた率)

成約率が25%(提案したうち、成約出来た率)とすると、

1件の成約を得るために必要なアポイントの申出が1÷0.25÷0.4÷0.20=50 50件となります。

従って、必要な顧客数が5件であれば250件のアポイントを得るための行動が必要となり、今ある未開拓顧客リストが150件ならば、不足分の100件をどのように増やすのか、例えば紹介依頼をもう一度行えないか、それはいつまでに何件できるのか、というように、今目標達成のために行うべき行動に変換することが可能になります。

一方、250件ものアポイントを入れる時間が物理的に不可能と判断されるのであれば、「面会率」他の数値を向上させて対応する決断を行い、よりその項目の実施が得意な社員に対応を集中させることや、やり方を変える等の改善を考えることで、必要なアポイント数の方を削減させます。

上記の例で言えば、例えば面会率が25%になれば

1÷0.25÷0.4÷0.25=40

となり、5件の成約に必要なアポイント数は200に減少します。

当然、面会率を向上させるわけですから、これまでよりも確実に面会できる、例えば紹介を頂くことにより注力することが必要である、と判断できます。

そのために何をするか、というところまで具体化することができます。

(5)損益計画のみの経営計画の落とし穴

利益はほぼ達成できたのに、お金が増えていない。逆に、減っていることがある。

こんな疑問を感じたことはないでしょうか?

~売上利益重視の一例を出しますと~

|

年間固定費 変動費率 売上高 売上債権回転日数 在庫回転日数 仕入債務回転日数 |

5,000万円(償却なしと仮定) 60%(売上原価が全て変動費、それ以外全て固定費とします) 2,500万円(損益分岐点ギリギリ)、 (30日) (30日) (40日)という企業があるとします。 |

※損益分岐点売上高=固定費÷(1-変動費率)

この企業が今期、売上高利益率5%を目標として、固定費・変動費率は変わらず、売上のみで達成しようとした場合、 14,285万円の売上が必要となります

※目標売上高=固定費÷(1-(目標変動費率+目標利益率))

仮にこの計画を達成できた場合、売上・利益としては

|

売上高 変動費 固定費 利益 |

14,285万円 8,571万円 5,000万円 714万円 |

(売上高利益率5%) |

となり、目標を達成できて、良い結果が出たとも言えますが、営業マンが売上を重視するあまり、取引先の言いなりになり、

平均回収サイトが10日伸び、売上債権残高が多くなってしまった。

(売上債権回転日数 30日 売上債権1,027万円

↓

売上債権回転日数 40日 売上債権1,565万円)

- ・売上を増やすために取扱品目を大量に増やしたことで在庫が膨れ上がり、入庫から売れるまでの平均日数が10日伸び、在庫高が多くなってしまった。

↓

在庫回転日数40日 在庫939万円)

・取扱品目を増やすために仕入取引業者を拡大させた結果、平均支払サイトが5日縮まってしまった。

(仕入債務回転日数40日 仕入債務822万円

↓

仕入債務回転日数35日 仕入債務822万円)

売上・利益を重視する上で、上記3点が結果として出た場合、会計の「発生主義の原則」による損益においては、全く影響はでませんが、

「儲け」の視点から見た時に、

|

売上債権投資増 在庫投資増 仕入債務増 合計投資増 |

538万円 323万円 0円 861万円 |

となり、一方で損益計算上の利益をそのまま現金回収額と見た場合、

714万円(回収)-861万円(投資)=△147万円(儲け)

となり、この企業は、事業を拡大し利益は出ているのに、お金が減ってしまう(儲かっていない)状態に陥っています。

よって、経営計画は貸借・損益だけで作るのから一歩進めて、投資・回収の視点からも、計画を作成すると、とても良い経営計画になることでしょう。

(6)売掛金の早期回収ノウハウで変わる企業の健全性と信頼度

企業相手の取引になると代金の支払い条件は"後払い"になることが一般的だ。

しかし小売業や製造業の場合には、商品の販売代金を次の仕入れへと回転させなくてはいけない。そのため、売掛金の額が大きくなるほど資金繰りは苦しくなっていく。

【早期払い割引き制度導入メリット】

※支払サイトとは、商品の引き渡しから決済日(入金日)までの期間を表す。

そんな場合には、支払サイトにいくつかの選択条件を与えて、たとえば請求から10日以内の入金であれば請求額に対して2%の割引きをするといった早期払い割引き制度を導入してみることが効果的だ。もちろん従来の期日で支払う選択肢も残しておけば、こちら側の条件を押しつけることにはならないため、取引関係が悪化することはない。

【早期払い割引きの導入で得られる利点】

◎未収金を早く回収できる

◎支払日の選択によって各取引先の信用度を自動的にチェックできる

売掛金の早期払い割引きを導入することによって、割引き分の資金負担が増えることになるが、これは代金の回収期間が70日から10日に改善されることで好転する60日分の金利コストで償却すると考えればツジツマが合う。会社が運転資金を銀行から借入れする金利が2%とした場合、3千万円の売掛金回収が2ヶ月間短縮されることで軽減される金利コストは以下の算式により、10万円にもなる。

《売掛金回収の早期化による金利コストの軽減額》

3千万円×2%×(2ヶ月÷12ヶ月)=10万円

さらに売掛金を早期回収したい場合には「ファクタリング」と呼ばれるサービスを活用する方法もある。

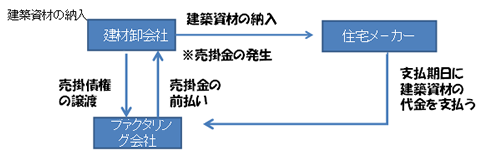

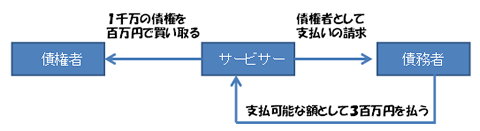

たとえば、建材の卸会社が住宅メーカーに対して90日の支払サイトで建築資材を納入している場合、建材会社は商品納入後すぐにファクタリング会社から商品代金を受け取ることができる。ファクタリング会社は90日後の支払期日に住宅メーカーから代金を受け取ることになるが、事前に建材会社へ支払った代金からは"前払い分"の金利手数料が差し引かれているため、その差額分がファクタリング会社の収益になる。

《ファクタリングサービスの仕組み》

《ファクタリングサービス》

しかし

そこでファクタリング会社を介した取引形態にしてしまえば卸会社側の代金未収リスクは解消される。またファクタリング会社には取引先を審査するプロの与信能力があるため、ファクタリング会社がNGを出した会社はいくら魅力的な注文内容でも、新規の取引先として適さないという判断ができる。

http://www.fidic.co.jp/

ファクタリングの具体的な仕組みはまだ発展途上の段階だが、その必要性を痛感している企業は多いため、中小企業専門またはネット取引専門といったファクタリングサービスには商機がある。その先行事例として株式会社フィデックでは、中小企業向けに売掛金の早期資金化サービス「C.F ダイレクト」を事業化している。その仕組みは上図のファクタリングと共通しているが、同社のクライアントには大手の小売チェーンも名を連ねている。

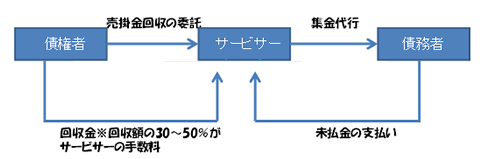

(7)【売掛金焦げ付き先へのサービサー導入】

■債権回収会社(サービサー)制度について(法務省)

http://www.moj.go.jp/KANBOU/HOUSEI/chousa01.html

受託型のモデルでは、代金の回収に成功した場合に回収額の約30~50%がサービサーの回収手数料となる。買取型のモデルでは、サービサーが焦げ付いた売掛金の債権を10~20%程度で買取り、それ以上の金額を債務者から回収することに成功すれば「回収額-債権買取額」の差額が収益となるわけだ。

《受託型の売掛金回収代行》

《買取型の売掛金回収代行》

焦げ付いた売掛金にサービサーを活用しても未収金を全額回収することは難しいし、サービサーの手数料も割高ではあるが、売掛金回収ノウハウとしてサービサーを使っている企業に対しては、悪質な取引先も支払いの優先順位を高めるという焦げ付きの抑止効果が期待できる。また焦げ付いた債権をサービサーに買い取ってもらうことにより売却損を計上すれば、決算上は一時的にダメージを受けるものの、不良債権を長年抱えて会社をジリジリと疲弊させていくことがなくなる。

もちろんサービサーの活用は最終的な手段としてではあるが、厳格な売掛金回収のノウハウを持っている会社には、悪質な業者が近寄ってこないという効果が大きい。企業間の取引には信用が重視されるが、取引先からの未払いを一度でも許してしまうと、その噂が業界に広がって他社からの信用も失ってしまう懸念があるのだ。取引先との支払条件は良好な信頼関係を築く上でも大切な項目。「こことの取引は大切にしたい」という会社に対しては、決済の優先順位を他社よりも高くするのが普通である。自分の会社の取引先がいずれも支払サイトが長いようであれば、それは取引の力関係がいずれも弱いことを意味していると捉えておくべきだろう。

(8)売掛金回収の失敗に中小企業がどう対処するか

売掛金の未回収のため企業の方でも回収努力をしているのですが、「実際にどんなことを行っているんですか?」と聞いてみると

「担当者から電話と合わせて催促の手紙やFAXを送っています。」

「担当者が相手先に行って直接支払の交渉をしています。」 などの回答が一番多いです。

2.会社としての方針がない

- ◎担当者任せではその人の能力次第になってしまうのです!

- ◎できるだけそうならないためには、売掛金回収に強い人が専門に対応することか、会社としてキチンと方針を決めて回収に臨むことです。

・相手先の会社情報

「交渉してダメだったらどうするか」という方針を決めるための材料を集めること、これが、あなたが一番始めに行わなければならないアクションなのです。

(9)将来性を見て融資

いつも思うのですが、売上を右肩上がりに伸ばしていける経営者の特徴は、売り方を知っている、ということです。

2.自社を語るとき、商品やサービスをどうやって売っていっていくか、を中心に語る経営者。

一方、2のタイプの経営者は、高い確率で、売上が増加傾向です。

商品やサービスが素晴らしくても、売る力がなければ、なんともなりません。

あなたの会社が売上を増加させていきたいのであれば、経営者としては、2のパターンとなるべきです。

将来性がある企業は、商品やサービスが素晴らしい、というよりも、売る力ある企業です。

★右肩上がりでないなら、決算書が良い、という内容でアピールするしかありません。

(10)うちには払わないのに他社には払っている!

- ・仕事をするために必要最低限の仕入先や外注先、社員の給与などは支払っています。そして、金貸しへの支払いもしていることでしょう。

- ・では、なぜあなたには支払いがないのでしょうか?当社の顧問先で、急場の資金繰りを組み立てている時の一場面を見てみましょう。

| 当 社: | 「A社長、このままの資金繰りでは、今月の給与支払いが厳しいですね・・。払うためには、買掛先の支払い延期交渉をするしかないと思います。」 |

| A社長: | 「そうですよね・・。そうすると大きな支払先は3社程度になるのですが・・。その中でも、Z社は金額も大きいですが、あそこは遅れるとすぐに取引を停止してきます。それに、Z社からしか仕入れができないものもありますから、ちょっと・・。」 |

| 当 社: | 「そうすると、あとはB社とC社ですね。そこはいかがですか?」 |

| A社長: | 「B社とC社は付き合いも長いですし、頼み込めばなんとかなるかもしれません。」 |

| 当 社: | 「そうですか。ただ、それでも足りませんね。あとは、このD社とE社はどうでしょう?金額もそれなりに大きいですし、理想的にはB社もC社も含めて、支払サイト自体を延ばしてもらえると、今後も随分楽になるんですが・・・。」 |

| A社長: | 「ですね・・。ただ、D社もやはりダメです。あそこの社長は、ともかく支払いにうるさいんです。以前も一日遅れただけで怒鳴り込んでくる始末で・・。E社は、う~ん、この状況ですから仕方ありませんね。なんとかこちらは頼んでみます。」 |

そうすることによって、明らかに将来的に事業継続が困難になっているにもかかわらずです。給与を払わなければ社員が辞め、買掛金の支払いを止めれば仕入れや外注が現金払いになったり、取引停止になったりするかもしれません。

それほどのリスクを背負ってでも、金貸しには払うのです。

何がそこまでさせるのでしょうか。金貸しとあなたの違いは何でしょうか?

(11)融資に影響は出る?未回収の売掛金を銀行に突っ込まれた

例えば、

・自分の銀行の取引先だった

・その売掛先を調べてみたら、倒産していたことが分かった。

・連続した2期の決算書を見て、その売掛先への売掛金金額が全く同額である。

ということになれば気付きます。

つまり、すぐには気付かないかもしれませんが、いずれは銀行にもわかってしまうということです。

このように考えていくと、売掛金が引っ掛かってしまうと・・

1.資金繰りが悪化する

2.銀行の融資審査に影響が出る

3.さらに資金繰りが悪化する

(12)次々に未入金が出てきてきりがない・・

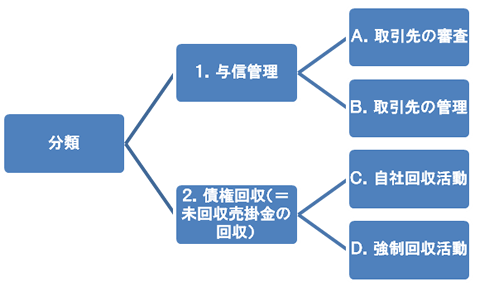

売掛金回収のことを考えている人は、既に起きてしまった状況に対処するためが多いです。 そうして起こった問題にだけ対処している限り、同じことが何度でも繰り返されます。なぜなら、根本的な考え方や仕組みは何も変わっていないからです。

2.既存取引先の管理

3.売掛金回収・債権回収

1の新規取引先の審査について

新規取引先の場合、そもそも、その取引先と売掛取引を行っていいのか、後払いでもキチンと支払ってくれるのか、その取引先の信用力から判断して、支払条件はどこまで許せるのか(何ヶ月後までに支払ってもらえればいいのか)、売掛金の限度額はいくらまでにするのか、などの取り決めを行っていると思います。

ここがまず始めのポイントです。

この審査を厳しくするのか、緩くするのか、この調整で売上が上がったり下がったりすると同時に、未回収も比例して増えたり減ったりすることになります。

◇審査緩い =売上上昇=売掛金の未回収増加=安全性低い

2の既存取引先の管理について

売掛取引が開始された後、継続的に取引を行っていく中で、変化する取引先の信用状態をどのように把握し、売掛金の限度額や支払条件をどのようにコントロールしていくのかということです。

例えば、ある取引先に資金繰り悪化や倒産の噂が出たとします。

この時に、新規取引時に審査した当時の取り決めどおりに取引を継続するのか、リスク回避策として、外部の調査を入れたり、営業マンを確認に出向かせる、さらには、取引額を減らしたり、ストップしたりと条件を変えるのかということです。

ここをキッチリと行うのか、緩くするのか、この調整でコストが上がったり下がったりすると同時に、売掛金回収・債権回収も比例して増えたり減ったりすることになります。

◇管理緩い =コスト減少=売掛金の未回収上昇=安全性低い

3の売掛金回収・債権回収について

売掛金の未回収が発生してしまい、その対処をどうするのか、最悪の場合の売掛金回収をどのように進めていくのか、これが最後の段階です。

ここは、どの場合にはこうするというルールや、それを実行するスピードによって回収率が変化していくことになります。

◇回収アクション遅い=売掛金の回収率悪い=安全性低い

このように考えていくと、売掛金回収・債権回収の段階に至るには、その前に1の新規取引先の審査と2の既存取引先の管理という、2つの段階が必ず踏まれているということがわかると思います。

つまり

(13)危ない会社を事前に見極めることができていれば・・

起きてしまった未収金に対する対処法を学んでおくことも必要ですが、それ以前に、どうしたら引っ掛からないのかを学ぶことはより重要になってきます。

こうしたことを防ぐためにも、また、相手にまだ体力があるうちであれば、円満に解決できる可能性が高いということからも、いかに早く危険兆候をつかめるかが重要になってくるのです。

営業の形態にもよりますが、取引先と日頃コミュニケーションを取っているのは営業マンです。

そして、営業マンの仕事の定義を、単に受注を受けて売上を上げてくるだけでなく、その売上を回収するところまでが仕事である、とキチンと定めることです。

まず、情報の入手先ですが、

□同業者

□取引先の販売先

□業界団体

⇒販売先に変化があった

○主要な販売先が倒産した

○クレームから主要な取引先に取引を停止された

⇒仕入先に変化があった

○主要な仕入先がかわった

○理由なく注文が大幅に増加した

○ライバル会社への発注分が急にこちらにくるようになった

⇒商品構成が大幅に変わった

○旧来の仕入先に未払いが発生し、仕入できなくなったために新しい仕入先が入ってきた

⇒在庫が積み上がっている

○商品・製品にクレームが多く返品が多い

○売れいきが悪く在庫が積み上がっている

⇒本業に関係ない事業に手を出し始めた

⇒新規事業や関連事業がうまくいっていない

⇒支払日が遅れた・変更された

⇒回収額が約束と違った(請求書どおりに払わない)

⇒支払方法変更の申し出があった(現金・小切手から手形へ)

⇒手形サイト延長の申し出があった

⇒主取引銀行が変わった(支払銀行の変更)

⇒脱税等の不正で摘発された

⇒ノンバンクからの借入の噂

⇒保証金取崩しの申し出があった

⇒経理責任者が支払日に不在がちになった

⇒小口払いはするが大口支払は延ばそうとする

⇒経営者が不在がち

⇒経営者夫婦が離婚した

⇒経営者や幹部社員が高級外車を乗り回しているなど生活が派手

⇒社内で内紛が起こっている

⇒幹部社員が退職した(特にNo2や経理財務担当者が重要)

⇒従業員の活気がなく、仕事が投げやりになってきた

⇒従業員が会社の文句ばかり言っている

⇒従業員の定着性が悪くなった

⇒ハッタリをきかせた大きな話ばかりするようになった

- ※あくまでも一例ですが、財務面は、すぐに倒産する危険もある兆候ですから、十分な注意が必要です。

-

※営業面と人の面は、すぐに倒産とまではいかないまでも、業績悪化の懸念材料としてチェックしておく必要があります。

そして、これらを組み合わせて状況を判断して下さい。

例えば既に人の面と営業面に危険兆候が表れていて、ここにきて、支払を遅らせてほしいと財務面の危険兆候まで出た、ということであれば、これは本当に危ないということで判断もしやすくなります。

財務ノウハウ(3)

(1)貸借対照表の純資産がマイナスであるとどうなるか

貸借対照表においては、右下にある「純資産」がプラスでなければ、融資を受けられる可能性はほぼ0になります。

資産50百万円-負債45百万円=純資産5百万円

と純資産がプラスであっても、資産の価値が実質40百万円しかないと、実質資産40百万円-負債45百万円=実質純資産△5百万円となります。純資産がマイナスであることを債務超過と言いますが、この場合は表面上は債務超過でなくても実質的に債務超過ですので、実質債務超過、といいます。

資産価値を注意深く見られやすい項目の一つに、売掛金、があります。

ですから、売掛金を銀行にどう見られているか、は気をつけておかなければならないことの一つです。

(2)銀行が不良売掛金をどう発見するか

次の2つのパターンがあります。

|

例えば、A会社に対する売掛金が、前の決算書の勘定科目明細では 8,530,000円、今回の明細でも8,530,000円、計上されていたとします。 1年をまたいで、売掛金が全く同じ金額であることは通常ありえないですから、このパターンは不良売掛金とみられやすいです。 | |||

|

売掛金の勘定科目明細をみると、

|

(3)債権回収の応用編

同意不要・裁判手続き不要で相手の売掛先から直接回収できるのか?

- ・つい先日、外注費を払えず資金繰りに窮してしまったA社さんから、ご相談をいただきました。

- ・外注先への支払いができなくなってしまった原因は、まさにその外注先にお願いした仕事の代金が、発注者の方からもらえていないからでした。

条件付きになりますが、F社がD社から直接回収可能なんです!

| →納品済→ | →納品済→ | |||

| F社(外注) | A社(相談者) | D社(発注者) | ||

| ←代金×← | ←代金×← | |||

| [直接交渉]----------→ | ||||

このF社の回収活動は、『債権者代位権』に基づいて行われていると考えられます。

| 債権者代位権とは・・・・・ | 債権者が、債務者の持っている権利を債務者自身に代わって行使する(代位する)権利のことを言います。(民法423条) |

1.A社が持つD社に対する売掛金を譲り受ける『債権譲渡』であったり、

2.売掛金を回収することについて代理権を授与してもらう『代理受領』という方法でも、

A社がD社に対する売掛金を回収するための権利を行使することができます。

そのため、下記要件をクリアしていなければいけないことになっています。

※債務超過:会社が保有する資産額よりも負債額の方が多い状態

※例外事項あり

※D社からA社への売掛金支払日が過ぎていないのに、F社がこの権利を行使することはできません

しかし、こうして自らが取りたてた分は、直接自分(債権者)で受け取っても良いことになっています。

現実的に自分の債権回収に活用しようと思えば、まずは一度、専門家へ相談された方が無難でしょう。

やってはみたが、後から裁判にかけられて返す羽目になった、ということもありえるからです。

まずは相手の状況を見極め、そこから回収方針を定めることが先決です。

(4)水商売の世界に学ぶポイント制の給与システム

| 「固定給」 | 月々安定した固定給の比率が高いと従業員は前向きな努力を怠りがちになる |

| 「実力給」 | 仕事の成果に応じた実力給の比率を高くすると、一部の優秀な社員だけが高給を得て、それ以外の社員は軒並み給料が下がってしまい、退職者が増える弊害がある。 |

これはホステスが接客することで売り上げた項目をすべてスコアとして毎月集計して、その総得点数によって当月の時給単価を決めるという方式。たとえば「本指名=1ポイント」「場内指名=0.5ポイント」「同伴=1ポイント」「ドリンク1杯=0.1ポイント」というように仕事の実績をスコア化して、一ヶ月間で各ホステスが何ポイント獲得したのかを集計する。

・月間100~ 119ポイントの場合.........時給2,800円

・月間120~ 139ポイントの場合.........時給3,100円

・月間140~ 159ポイントの場合.........時給3,400円

・月間160~ 179ポイントの場合.........時給3,700円

・月間180~ 199ポイントの場合.........時給4,000円

・月間200~ 219ポイントの場合.........時給4,300円

・月間220~ 239ポイントの場合.........時給4,700円

・月間240~ 259ポイントの場合.........時給5,000円

・月間260~ 279ポイントの場合.........時給5,300円

時給×労働時間

・一ヶ月の労働時間数:1日6時間×20日=120時間

●月間85ポイント獲得したホステスの給料←──┘

│ ...時給 2,500円×120時間=30万円

│

┌┤ ●月間 210ポイント獲得したホステスの給料

││ ...時給 4,300円×120時間=51.6万円

││

│└─●月間 270ポイント獲得したホステスの給料

│ ...時給 5,300円×120時間=63.6万円

│

└─→ 同じ労働時間でも獲得したポイント数で給料は2倍以上の差になる。

上表のポイント制度では、人気がないホステスでも時給2500円は最低ラインとして保証されていて、人気が上がる(ポイント数が増える)ほど当月の時給単価が高くなる仕組みになっている。逆に、先月までは人気が最も高くて時給5300円のホステスでも、今月は80ポイントしか稼げなかったということであれば、時給は2500円の設定に下がるというわかりやすいシステムになっている。

仕事の内容をスコアとして点数化して集計したものに時給単価を乗じるという給与体系には、不公平感が少なく、目標の月給を稼ぐには何ポイントを稼げばよいのかという努力の道筋が立てやすい。

(5)未回収の売掛金と共に心中する?

実際に、当社の顧問先やご相談に来ていただく会社でも、高確率で未回収売掛金や貸付金が残っていて、既に倒産していたり、所在不明なこともあるのですが、相手先が営業している状態で回収できない売掛金があることもかなり多いです。

であれば、本当に円満解決できる相手なのか、最悪の場合でも回収できるような相手なのか、そして、むしろ今後付き合うべき相手なのかの検証がなされているべきだと思います。

| 【営業面】 |

⇒販売先に変化があった ○主要な販売先が倒産した ○クレームから主要な取引先に取引を停止された ⇒仕入先に変化があった ○主要な仕入先がかわった ○理由なく注文が大幅に増加した ○ライバル会社への発注分が急にこちらにくるようになった ⇒商品構成が大幅に変わった ○旧来の仕入先に未払いが発生し、仕入できなくなったために新しい仕入先が入ってきた ⇒在庫が積み上がっている ○商品・製品にクレームが多く返品が多い ○売れいきが悪く在庫が積み上がっている ⇒新規事業や関連事業がうまくいっていない |

| 【財務面】 |

⇒支払日が遅れた・変更された ⇒回収額が約束と違った(請求書どおりに払わない) ⇒支払方法変更の申し出があった(現金・小切手から手形へ) ⇒手形サイト延長の申し出があった ⇒主取引銀行が変わった(支払銀行の変更) ⇒脱税等の不正で摘発された ⇒ノンバンクからの借入の噂 ⇒保証金取崩しの申し出があった ⇒社長や経理責任者が支払日に不在がちになった ⇒小口払いはするが大口支払は延ばそうとする ⇒従業員の活気がなく、仕事が投げやりになってきた ⇒従業員が会社の文句ばかり言っている ⇒従業員の定着性が悪くなった ⇒本業に関係ない事業に手を出し始めた ⇒ハッタリをきかせた大きな話ばかりするようになった |

表面的に「払います」という言葉で支払意思を判断するのではなく、なぜ払えないのか、いつまでに、いくら、どのような原資で払うのかなどについて、具体的に説明できるのか、その裏付けとなる資料があるのかどうかを支払意思が明確かどうかの基準としてみてはいかがでしょうか。

興信所の点数や業歴・知人の紹介だから、昔からの付き合いだから大丈夫などの推論によるものでは、支払能力はまったく判断できません。

逆に、もしそのような判断基準であれば危険です。

支払能力の判断は、そもそも、何が支払能力足り得るのかを知ることがとても重要になってきます。

一般的には、預金、売掛金、不動産などが挙げられます。

これらも、できる限り裏付けを伴わせるべきでしょう。

・決算書(できれば3期分)

・最新の試算表

・資金繰り表

・銀行借入一覧

などを見せてもらうことができれば詳細に把握することができます。

まずは、このような資料を出してくれるのかどうかが一つの基準であり、次に、出してくれた資料、または興信所などにある資料を分析した結果、どのような状態なのかがもう一つの基準です。

(6)プロセスを細分化して未入金・未回収効率を下げる

売掛金の発生から回収までの流れを考えていきましょう。

自社で機能していないと思われる部分はありましたか?

ポイント

実際に改善活動を行っていくためには、プロセスを細分化して自社の現状を確認すると共に、何が理想的なのかも考えていかなければいけません。

そうして、現状と理想的姿の間にあるギャップを見つけていくことで、どうすれば改善していけるのかを考えやすくすることができます。◇取引先の情報収集

◇取引の可否決定

◇取引限度額の設定

◇取引条件の設定

◇契約条件の検討

↓

2.契約

↓

3.取引開始

↓

4.取引先の管理

◇請求業務

◇入金確認

◇取引先の定期チェック

↓

5.未入金が発生

↓

6.自社による回収活動

◇回収プラン策定

◇支払能力調査

◇支払意思喚起

◇交渉(口頭・手紙・内容証明)

↓

7.法律家への相談

↓

8.強制回収アクション

◆自社対応

⇒差押え手続

⇒裁判

◆法律家対応

⇒法律家名での内容証明郵便(督促状)

⇒差押え手続

⇒裁判

↓

9.回収

以上のような流れです。

(7)未入金管理の基本は"期限を切ること"

2.支払期限を切る

■"期限を切る"にもやり方がある

回収交渉の基本は"期限を切る"ということですが、この期限の切り方にも、正しい方法と正しくない方法があります。

早速トーク事例を見てみましょう。

Aさん:「すいません。まだ御社からのご入金を確認できていないのですが、どうなっていますでしょうか・・。」

Bさん:「あ~すいません。すっかり忘れていたみたいです。すぐにお支払いしますので。」

Aさん:「では、今月中には払っていただけますか?」

Bさん:「わかりました。すいません。」

Aさん:「それではよろしくお願いします。」

なぜなら、Bさんからしたら、それこそ10日待ってもらえれば助かると思っていたのに、思いもよらずAさんから今月中と言われ、心の中では小躍りしていたかもしれないからです。

これが積もり積もれば、大きく資金繰りに影響してくることになるのです。

■"後出しジャンケン"交渉術とは・・

希望する条件に合わなければ、

「それは困りましたね」

「もっと早くなりませんか?」

「そんなに資金繰りが厳しいのですか?」

とか、他にも、

「すいません。通常の入金日から1ヵ月を超える場合は、私の判断ではご返答できないものですから、また追って上司の方からご連絡させていただきます。」

のようなルールを作っておくなどして、"牽制"します。

こうして条件交渉を繰り返し、当初から希望していた条件か、それよりもよくなってから条件を飲めば良いのです。

(8)部門利益管理で業績UPする

■まず、大切なのは、月次損益です。

経営の出発点としては、売上げではなく、利益の状況を毎月の推移で把握しておくことが、非常に大切になってきます。 なぜなら、利益の配分が企業の将来を決めるからです。

| 配分の一般的な大きな内訳 |

①将来への投資原資 ②内部留保 ③返済 ④税金 ⑤従業員への還元 の5つ |

※特に、従業員への還元には、注意が必要です。

例えば、従業員に対して、何かの拍子に、今年はボーナスを 出すという言葉を経営者が従業員に言ったとします。

その言葉を経営者は、忘れたとしても、必ず従業員は必ず覚えています。

そして、決算の時期になり、利益が予想より低く、ボーナスを見送った とすると、従業員のモチベーションはどうなるでしょうか?

『社長は言ったことを守らない。』と、 従業員の社長に対する信頼関係というのは、大きく崩れてしまいます。

こういった事が起こらないようにするためにも、 経営者は毎月の利益状況を把握しなければなりません。利益予想をし、効果的な昇級・昇格を考えるのは、経営者しかできない 仕事ですし、会社の舵取りを行う上で、経理部門の強化・透明性というのは、 企業が発展していく上で非常に大きなウエイトを占める要素であることは 間違いありません。

■その上で、部門レベルの利益管理も非常に大切になってきます。

今後は部門別に経営者を育てる感覚で、営業利益ベースでの予算・実績によって人を評価する仕組みに変えていかないと、部門営業ベースでのコントロールが難しくなってきます。

その為には

現在、顧問先では、部門別にメインバイヤー制度を引き、部門担当者に販売・買取・売場・在庫のマネジメントを行って頂いています。

★この会議のねらいは、部門担当者の経営者意識の植え付けです。

要するに、自社の商売の仕方を決定して頂くのです。

粗利率・・・どれだけ客と深くつきあっているか?

回転率・・・どれだけ客と早くつきあっているか?

次に、こういった部門利益を正確に算出しようすると、棚卸しの頻度が大切になってきます。ひどい会社になると、年1回の棚卸しだけという事になりますが、これでは、年間の利益予想が立ちません。顧問先でも毎月棚卸しを行っている所も ありますが、最低限、年に4回、四半期に1回は棚卸しをするようにお伝えしています。

そうしないと

部門利益が確定しないし、部門別の対策が遅れてしまうからです。

(9)節税と銀行融資

あなたの会社が、銀行から融資を受ける機会が多く出てくる可能性があるなら心にとどめておいていただきたいことがあります。

- ●例えば自動車。必要があるならまだしも、節税のために必要でない自動車を購入したり、高額の自動車を購入したりすると、現金が無駄に流出するので資金繰りに影響が出ますし、それを借入金でまかなえば、将来の借入枠をせまくしてしまうことになります。

- ●節税のための保険は、決算書を悪くしてしまうので、融資が必要な会社であれば、やめた方がいいです。

無理に経費を作ってまで落とさないというとです。

(10)資金調達と売上の関係

B 売上1千万円 利益5百万円

どちらの企業が大きな金額で融資を受けやすいか」

しかし、例えば銀行に2千万円を申込んだ場合、銀行はAに対しては、「売上1億円だから、運転資金として2千万円ぐらいは必要だろう。」

という考え方をしますが、Bに対しては「なんで売上1千万円なのに、融資が2千万円必要なの?」という考え方をします。

ただ、売上を大きくしたばっかりに利益率を低くして格付が下がってしまうことは問題ですし、また売上を自社で計上するのであれば、その分、回収リスクも大きくなります。バランスを考えていくことが大切です。

(11)事業再生・会社再生の道しるべ"撤退"

その3つの事業は、わずかながらも毎月利益が出ていて、それが撤退にちゅうちょする一番の理由でした。

しかしその事業にとられる時間とエネルギーを考えると、残り97%の事業に注力した方がよいと考えたのです。この97%の事業の方は将来も大きく伸ばしていけるものであり、こちらを伸ばしていきたいと考えました。

この3つの事業にエネルギーをとられ、残り97%の事業へのエネルギーをその分、注ぐことができない状態が続いていましたので、「撤退」に踏み切ることができました。

その場合は、コンサルタントや顧問税理士、まわりの人などに相談してみるのもよいでしょう。

(12)銀行から支援を受けられない会社 その1

●業績が悪い会社

赤字である会社は、利益により融資の返済をすることが難しくなります。そうなると、融資が返ってこないことを心配し、銀行はそのような会社に融資をしなくなります。

債務超過の会社は、倒産の黄信号が出ています。そんな会社に銀行が融資をするのは難しいでしょう。

近い将来赤字・債務超過となる会社に、銀行が融資をするのは難しくなります。

しかし

上のいずれかに当てはまる会社でも、融資を思うように受けられる可能性を高める方法があるのです!

-

●赤字もしくは債務超過であっても、実態よりも業績を良く見せる決算書を作る。

(粉飾決算を作るというわけではありません。粉飾決算ではなくても、決算書の作り方によって業績を良く見せることができるのです。)

また、最近決算書を提出済みの会社でも、決算書の内容よりも実態の業績が良いということを、銀行にうまく説明する。 - ●近い将来、業績が良くなって、赤字もしくは債務超過の状態から脱することができることを、銀行に説明する。

- ★このいずれかの方法をとることによって、今まで業績が悪く、銀行から思うように融資が受けられない会社でも、融資が受けられる可能性を高めることができるようになります。

★売掛金は、担保にすることができます。それを担保に、融資を受けられないか、考えます。

-

●売掛先と債権譲渡禁止特約を結んでいない、つまり取引契約書などで、売掛金は第三者に譲渡しません、という特約を結んでいない。

→特約を結んでいると売掛金は担保にすることができません。

そもそも売掛先となんの契約も交わしていなければ大丈夫です。

-

●売掛先の多くが、事業者であり、継続的な取引先である。

→個人向けの売掛金は担保にできません。またスポットの取引の売掛金も担保にすることは困難です。(その場合、ファクタリングという手法を考えることもありますが。)

-

●売掛金の総額が2千万円以上ある。

→売掛金の総額が小さいと金融機関が話に乗ってくれにくくなります。

ただこの手法を使う場合、売掛先に知られないような方法を使うので、売掛先に知られてしまうことはほとんどありません。

(13)他の銀行が融資を出さないことを銀行はどう見るか

横並びでどこの銀行からも融資が出なくなる事態を避けるためには、特にメインの銀行にて、定期的に融資を受けられるようにしておくことが重要です。

| メイン銀行からの信頼を大きくするためには | 毎月試算表を見せて業績報告を行い、また3年~5年ぐらいの経営計画を作ってその進捗状況を見せ、常に深い関係を保てるようにしておくことが必要です。 |

しかし、それでもメイン銀行が融資を出さなくなる時があるかもしれません。

その動きを先延ばしにすると、あなたの会社にある資金は、どんどん減っていくことになります。

(14)担当の銀行員に「他の銀行もあたってみたら?」と言われた

あなたの会社を担当する、得意先係(営業係)や融資係の銀行員の頭の中に、銀行のその企業への方針は頭に入っています。 なぜなら銀行は、融資先企業1社1社に、決算書などから導きだされる信用格付とともに、「取組方針」といってその企業への融資スタンスも、格付決定時に一緒に決めているからです。

例えば、次のように5段階があり、どの融資先企業においても、取組方針が決められます。

| A.積極推進方針 | 積極的に融資を売り込むこと |

| B.推進方針 |

Aほどではないが融資を売り込むこと、という方針です。AとBの違いは、例えば自分の銀行とともに他の銀行も融資を売り込んできている場合、Aの方針であれば金利を一気に低く提示してでも融資を売り込む、Bの方針であればそこまでしない、というようなイメージです。つまり、収益度外視してでも融資のシェア(その企業においての銀行ごとの融資量のシェア)を高めるか、そこまで無理しないか、その違いがあります。 またAとBはいずれも、その銀行がその企業に対しての融資量を増やしていく方針となります。 |

| C.現状維持方針 | 現状の、その企業に対しての融資量を維持する程度にとどめる、という方針です。融資は毎月の返済によって残高が減少していきますが、減少した分を埋めるぐらいなら融資していく、という方針です。 |

| D.消極方針 | 新たな融資は困難になります。返済が進むことにより減っていく残高を埋めるほどの融資まではしなかったり、もしくはその企業への融資を今後しない、ということがDの方針となります。 |

| E.取引解消方針 | 融資はしないどころか、いろいろな手を使ってその企業への融資を回収していく、という方針です。Eまでいくと、その企業への融資を少しでも多く、早く解消しようと、担当の銀行員は積極的に交渉してくるでしょう。 |

このように、「取組方針」が、どの企業に対しても決められています。

はじめから融資が出ないのが分かっているのであれば、その場で断わってくれればよいではないか。と思うかもしれませんが、なぜその場で断わってくれないのか。それは、次の理由からです。

「他の銀行にもあたってみてほしい。」という言葉が出てきたら、融資審査が通る可能性は少ないと考え、早めに次の手を考えておく必要があります。

(15)融資受けられない+手形を切っている会社の落とし穴

2.買掛金の支払いなどで手形を切っている。

例えば、次のような企業があるとします。

年間の売上400百万円 当期利益1百万円、減価償却費9百万円借入総額200百万円 毎月返済金額5百万円

簡易のキャッシュフロー計算式で、年間キャッシュフローを計算すると当期利益1百万円+減価償却費9百万円=年間キャッシュフロー10百万円となります。

年間返済金額は60百万円(5百万円×12ヶ月)なので、年間返済金額60百万円>年間キャッシュフロー10百万円となり、このような企業は単純に計算して、60百万円-10百万円=50百万円、現金預金が減少していくことになります。

名目は運転資金での融資となりますが、実際はキャッシュフローで返済できなかった分を融資を受けて補う形になります。

しかし、問題はこのようなハネ資金の融資が受けられない企業です。

上記例の企業で、年間50百万円の現金預金が減少し、その分を補てんする融資が受けられないとすると、やってしまいがちなのが、その不足分を、手形を切ることによって補おうとすることです。

上記例の企業の場合、融資が受けられず資金繰りがまわらないのであれば、やるべきことはリスケジュール、つまり返済条件の変更を銀行に交渉することです。

(16)赤字の会社でも融資が受けられる

■事業計画書を使う

不良債権の処理も一段落し、貸出姿勢が積極的になりつつあるのが、その背景にあります。

- ★事業計画書は銀行よりも、政策公庫、商工中金などの、いわゆる政府系金融機関に有効に効いてきます。政府系金融機関は、営利を第一目的とせず中小企業の育成を第一目的としているので、現在の状態が良くなくても、事業計画書でアピールすることにより融資を期待しやすいのです。

- ★金融機関が事業計画書に求めるものは、会社の理念、商品の将来性など、文章として書くものよりは、今後3年ぐらい、売上・利益はどのように推移していくのか、その「数字」です。もちろんその数字の根拠も書かなければなりません。売上が毎年倍増していくと言っても、それはどのように達成されるのかが書かれなければいけません。

- ★銀行員は、「数字」を第一にします。いくら立派な理念、いくら立派な商品があっても、それが利益に貢献していくということを数字で示すことができなければ、その事業計画書は銀行にアピールするものとはほど遠いものとなります。

- ★数字をあげて具体的に自社について分析し、説明できるような経営者を、有能とみます。 事業計画書でもそうです。いくら立派なことが文章でならべられていても、数字に落とし込めていなければ、事業計画書の価値は大きく落ちます。

(17)銀行が融資をこれ以上、出してくれない!

その会社の状況を調べてみると・・・

2.取引銀行は1つ。

3.会社は年々、売上が上がっている。

対策は

なぜなら、銀行は融資先を分散することによって、リスクを抑えているからです。

-

①ねらいをつけた銀行と取引している知り合いの経営者に、紹介してもらう。

ただ、この方法では、紹介してくれる知り合いの経営者がいなければなりません。

-

②ねらいをつけた銀行に、まずは預金口座を開設します。

銀行は、法人が預金口座を開設したいと言ってきた場合、テラー(預金窓口の行員)ではなく、上席者が出てきます。

なぜなら、法人は、実態のない法人や、犯罪に使われる法人も多く、そのような法人に預金口座を開設したら銀行はやっかいなことに巻き込まれるためです。

-

③そのため、法人が預金口座を開設したいと言ってきたら、上席者が対応し、預金口座を開設してもよいのかどうか審査します。

審査といっても、融資の時みたいに厳しい審査ではありません。何か問題がありそうな法人かどうかの審査です。

- ④上席者が出てきたら、法人が問題ないかどうか審査するために、いろいろ聞いてきますが、その時に、会社案内と、最新の決算書を渡すのです。理由は、「問題ない法人であることを証明するために会社案内と決算書を見てほしい。」というようにします。

- ⑤そうしたら、会社案内と決算書は、よほど営業センスのない預金係の上席者ならともかく、普通であれば、 その会社案内と決算書は営業係にまわされます。なぜなら、銀行にとっては新規融資先獲得のチャンスだからです。

(18)銀行から資料の提出を要求されたが、自社を警戒しているのか?

| (質問) |

今、リスケジュールを各銀行様にお願いしてます。 1つの銀行が言われますには、信用保証協会は長くて返済期間を5年に延ばすのがせいいっぱいです。またリスケジュールについて保証協会が審査しましてこれもどうなるか当銀行では解りません。保証協会が決めることですからとのことですが、これは言われるままにのみ込まなくてはいけませんか? |

| (回答) |

リスケジュールの考え方は、返済期間を5年に延ばす、というような考え方ではなく、毎月の返済金額を少なくする、という考え方です。

例えば、ある融資の残高が1200万円、毎月の返済金額が40万円としますと、残り返済期間は2年半ということになりますが、この返済期間を延ばして5年にする(そうすると毎月の返済金額は20万円になる)、という考え方ではなく、毎月の返済金額を1万円にする、という考え方です。 「返済期間」が先にくるのではなく、「毎月の返済金額」が先にくるのです。「返済期間を延ばしたい」という交渉ですと、現在A様が体験されているような交渉になってしまうので、そうではなく「毎月返済金額を1万円にしてほしい」という交渉を行う必要があります。 |

銀行の言うことにほんろうされていらっしゃるみたいですが、銀行は、「銀行にとって一番メリットとなることを言う」ので、銀行の言うことに惑わされないことが重要ですね。

(19)リスケジュール

この質問、多くの経営者の方からいただきます。

それに基づいて、企業に、資料提出を依頼しているだけです。

(20)銀行から今までにない資料を要求された

例えば、売上先の一覧や、仕入先の一覧など、今までに提出したことのない資料を要求されたとします。

★この場合、次の3つのケースがあります。

- 1.融資申込後の融資審査において、稟議書を書く人が、稟議書の資料の肉付けとして、詳細な資料がほしい、もしくは稟議書が回覧されるにあたって、融資係長や支店長などから、ここをもう少し知りたいという指示があって、資料を追加したいケース。

- 2.決算書提出後、決算書の中の勘定科目明細で、不足している部分があったり、もしくは決算書を分析するために細かい明細が必要であるケース。

- 3.銀行の自己査定作業の中で、債務者区分の決定にあたっての判断材料として資料不足であるところを補ったり、もしくは金融庁のヒアリングにあたって銀行が金融庁から突っ込まれないようにあらかじめ想定される資料を用意しておきたい場合。

- ◎いずれにしても、資料不足の状態があり、そこを補いたい、という趣旨が第一となります。

- ◎資料不足を補いたいということですから、資料の提出を要求すること事態が、銀行がその企業を警戒している、ということには結びついてきません。

★銀行が聞きたいポイントは、だいたい決まっています。

例えば売上明細であれば、

- ・こちらの会社は、安定的な売上先はどれぐらいあるのだろうか。(数年にわたっての売上先ごとの売上金額。)

- ・1社もしくは数社へ売上を大きく依存しているのかそれとも売上は分散されているのか。

- ・それぞれの売上先の、業績や安全性はどうなんだろう。

- ・売上高は、粉飾していないだろうか。

・ストック型の借入

会社を倒産させない資金繰りの鉄則は、現金預金をできるだけ多く持っておく、とても単純ですが、これが一番の、資金繰り策、となります。

■現金預金を豊富に持つには、やはり第一に銀行から融資を受けることです。

そして、資金不足となってしまう時にやっと気がついて、あわてて銀行から融資を受けようとしても、そんなに簡単に受けられないことでしょう。

そのような時には、銀行と交渉して返済金額を0円近くにしてもらえればよいです。

・「これが最後の融資ですよ」は何を意味するか

言われた企業側としては、この言葉は何を意味するのか、不安になってしまいますね。

銀行員が融資先企業の方にこの言葉を伝える時の経緯は、だいたい次のようなものです。

↓

銀行内で、融資審査が行われた。

↓

しかし、審査はスムーズに通らず、銀行内で融資を出すか出さないかについて議論が何回も交わされた。

↓

ただなんとか今回の融資は出したいと、審査通過に有利な材料を得るために、企業からも追加の資料の提出を受けるなどして、あらためて審査が行われた。

↓

そのような努力の甲斐もあって、やっと今回の融資審査は通った。

↓

ただ、今回の審査は難航したため、企業側に、次の融資は簡単に出るとは思ってもらいたくないと銀行は考えた。

↓

銀行の担当者は、その企業に「これが最後の融資ですよ。」と伝えた。

「これが最後の融資ですよ。」と銀行から言われたことがある方は、だいたいこのような流れがあったのではないでしょうか。

ここから考えると、「これが最後の融資ですよ。」と言われた場合、銀行はその会社に対し、融資審査は厳しく行う、というスタンスであることになります。

しかし

A銀行で、現在受けている融資は80百万円である。今回は20百万円の融資を受けてA銀行での融資残高は100百万円になったが、A銀行からは「これが最後の融資ですよ。」と言われた。ちなみにA銀行には、今回の融資後、全部の融資を合わせて1ヶ月2百万円ずつ返済することになる。

この場合、1年後にはA銀行での融資残高は76百万円になります。この会社は利益がそんなに出ていなく、返済は手元にある預金から行っている形(利益によるキャッシュフローで返済できていない)になってしまっているので、このままでは資金不足に陥ってしまいます。このような状況において、この会社は、1年前にA銀行から言われた「これが最後の融資ですよ。」の言葉どおり、A銀行から融資を受けることはできないのでしょうか。

だから、次の決算が出たら、その銀行に早く提出して融資を申込みしてみて、その銀行のスタンスをすぐにはかるべきです。

そうしないと、融資が受けられないのに銀行への返済ばかりが進んで、早晩資金がショートしてしまうことになります。

財務ノウハウ(4)

(1)銀行の、できる担当者、できない担当者

■あなたの会社を担当する銀行員が仕事ができる人かどうかをどう見分けるか

-

◎担当者の方からあなたの会社に、融資の提案をしてくれます。

例えば、銀行の担当者が次のように言ってくれるとします。

「前回融資を出してから6ヶ月が経とうとしていますが、そろそろ融資を検討してみませんか。」

提案ができる銀行マンであれば、仕事ができると見てよいでしょう。 - ◎また銀行の得意先係は、ノルマを課されています。仕事ができる担当者であれば、そのノルマの達成に積極的であり、企業に積極的に融資の提案をし、企業から融資を申込まれたらその審査が通るように、支店長などを説得できるような融資稟議書を書くこともできます 。

- ◎担当者が「何かご用はないですか?」としか言えない人であればどうでしょうか。このような担当者は、論理的に物事を組み立てることができない人です。 つまり、論理的に書く技術が必要である稟議書を上手く書くことができない人である可能性が高くなります。

- ◎また、企業側から融資の話をされることを待っているということは、受身の姿勢の人、ということになるでしょう。

- ◎また、仕事ができない担当者であれば、仕事の段取りも遅くなりがちです。

■銀行では誰を担当者とするかをどう決めるか

(2)できない銀行担当者にあたった場合の対処法

- ◎また、得意先係や融資係の別の平行員に対して申し出するのは、おそらくその行員は支店内で発言権がない人ですから、その行員で話が止まってしまう可能性があります。

- ◎一方、支店長に申し出するのもよくないです。支店長にそのような話をすることにより、その担当者の評価は大きく下がることになります。あなたの会社にとって、その担当者の評価がどうなろうと関係ない、と言ってしまえばそれまでですが、その担当者のことを考えると、支店長に担当者の変更の申し出をすることはあまりよくないかと思います。

- ◎ただあまりにもあなたの会社に対して悪い影響を与えた担当者であったのなら、直接、支店長に担当者変更を申し出てもよいでしょう。

仕事ができない担当者にあたってしまったのなら、その担当者と2~3年、付き合わなければなりません。

我慢の限度を超える担当者であったのなら、担当者の変更を申し出ましょう。

(3)銀行が融資審査の返事をなかなかしてくれない

-

◎融資審査は、稟議方式で行われます。つまり、融資審査についての稟議書が担当者により作成され、それが次の順番でまわることになります。

得意先係の担当者→得意先係の係長→融資係の担当者→融資係の係長→次長→支店長 - ◎また、金額が大きいなど、支店長では融資審査を決裁することができない案件であれば、支店長の後に、本部(審査部)にまわされ、本部において融資審査の決裁がなされることになります。

- ◎これを見ても分かるように、融資審査の稟議書は多くのところを回るので、なかなか融資審査の結論が出ないのです。

- ◎また、稟議書をすぐにまわしてくれるとよいのですが、あるところでとどまることも多いです。

ただ、この場合でも、決してその担当者にきつく怒ってはいけません。

きつく怒られてしまうと、その会社が融資が出るように取り組んでみようという気持ちがその後、薄れてしまうようになります。あまり、その会社に近づこうとしなくなるかもしれません。

必ず、書面で伝えるようにします。

ただ単純に、稟議書が滞っていることが原因であります。

(4)日本政策金融公庫と民間銀行とのバランス

<質問>

最近の「日本政策金融公庫」との付き合い方についての質問です。

現在の弊社の概況をお知らせすると 都銀、地銀、地元第2地銀、信金及び政策公庫との取引があります。少々オーバーバンキング気味ですが、メインは地銀です。

毎期決算明け早々に年間の「ハネ資金」(※企業が事業で稼ぐ現金内では返済をまかなえずに資金が減少していくため、それをまかなうための融資のこと)をいずれかの銀行でお世話になっています。

将来の設備投資などの点を考えるとメイン行のプロパー融資や信用保証協会保証付融資よりも、何となく政策公庫での実績を重視した方が良いような気がしますが、一方で「いざという時のための銀行」として融資枠を確保(あえて来期は借りない)という選択肢もあります。

状況説明が長くなりましたが、他行(地銀など)を意識した「政策公庫との付き合い方」に留意点などがありましたらアドバイス下さい。

因みに幸いなことにこの7~8年は黒字決算で、今期も黒字化の見込みです。

(K様)

<回答>

日本政策金融公庫は、政府系金融機関ですが、銀行は、政府系金融機関をどう見ているか。それは、民間の銀行ではまかないきれない融資を補完してくれる金融機関、と見ております。

そのため、政府系金融機関の融資残額が一番多くなろうと、そういったことは、民間の銀行としてはたいして気にしていないものです。

あなたがおっしゃるように、将来を見据えて「総額ここまでの融資を借りたことがある」という実績を付けておくために、政策公庫から借りるという選択肢もありでしょう。政策公庫としても、民間の銀行としても、融資審査において必ず見るのが、「ここ2~3年において、この会社に一番、融資の総額が多くなった時はどれだけ融資をしていたか」です。

例えば、ある銀行が1年半前に、ある会社に融資総額が82百万円までなっていたとします。現在の融資総額が58百万円であれば、82-58=24、24百万円の融資が、出しやすくなります(業況が悪くなっていなければですが)。

こういう意味で、借入実績を付けておくと、その後の融資が受けやすいことになります。

また政策公庫は、中小企業の育成のための金融機関ですので、民間の銀行よりも融資審査が通りやすく、いざという時のために今はあえて借りないでおく、という選択肢もあるでしょう。

ここまで述べたように、政策公庫のような政府系金融機関の融資残高がどうであるか、民間の銀行はたいして気にしていないものです。分けて考えてよいでしょう。

(5)銀行との融資交渉の秘訣

★私たちが、多くいただく質問の一つに

「明日、銀行と融資交渉をするが、こんなことを言ったら審査が通りやすくなる、もしくは通りにくくなる秘訣があるのか?」というものがあります。

答えは、そのようなものはありません、ということになります。

- 1.支店長で決済できる融資の場合 得意先係の行員→得意先係の係長→融資係の行員→融資係の係長→次長→支店長(決裁)

- 2.支店長で決裁できない融資の場合 得意先係の行員→得意先係の係長→融資係の行員→融資係の係長→次長→支店長→審査部(本部)の行員→審査部の部長(決裁)

※書面で回覧されるということは、稟議書作成時に、稟議書に盛り込まれる内容が審査を大きく左右する、ということです。

(6)メイン銀行の融資を他の銀行で借換えしてよいものか

<質問>

銀行からの借入についての相談です。

年間売上は前期1億5000万円ですが今期は1億1000万円になりそうです。

現状、日本政策金融公庫(旧国民生活金融公庫)から2500万円と銀行から3500万(2本)の借入があります。N銀行においては、今年の2月に借換を行ったばかりです。

過去10年近くメインバンクとしてつきあってきたN銀行から信用金庫に借入先を変えて良いものか悩んでいます。

(F様)

<回答>

N銀行借入分を信用金庫へ借換えするのはだめです。その後、N銀行からスムーズに融資を受けられなくなることでしょう。

この場合、もし借換えが行われたとしたら、N銀行としては、あなたの会社から裏切られた、という思いを持ちます。

それだけ、銀行としては融資を他行に借換えられるのは、屈辱なことなのです。

(7)運転資金の種類について

・銀行が融資するときの【運転資金】は1種類ではありません、

・お金に色はありませんが、銀行が融資するお金には青・黄・赤の3色あります。

・では銀行での【運転資金】の「資金目的」には、どんなものがあるのでしょうか?

| 1番:経常運転資金 | (売上を現状維持する場合に恒常的に必要な仕入・経費等の支払資金) |

| 2番:増加運転資金 | (売上が増加する場合や決済条件に変化が生じた場合に必要となる資金) |

| 3番:賞与資金 | (夏期・冬期のボーナス資金) |

| 4番:決算資金 | (決算時に必要な納税、株式配当、役員賞与、等) |

| 5番:季節資金 | (季節によって商品仕入等が増加するときに必要となる資金) |

| 6番:その他運転資金 | (手形決済資金、買掛金決済資金、赤字による経費支払資金、等) |

|

★1番・2番は ★3番・4番・5番は ★6番は |

(青色)貸したい融資 (黄色)積極的に貸すことはないが貸してもよい融資 (赤色)貸したくない融資 |

「正常でない運転資金」だと判定されたら借入はできません。

借入を実現するためには、『正常な運転資金』として判定されなければならないのです。

| ※その計算式は・・・ |

売上債権(売掛金+受取手形(割引・裏書譲渡手形は除く)) +在庫(不良在庫を除く) -仕入債務(買掛金+支払手形(設備支払手形を除く)) |

以上の金額が、1番:経常運転資金であり、すべての金融機関を合計して借入が可能となる計算上の上限金額となります。

また2番:増加運転資金は、売上債権の増加額+在庫の増加額-仕入債務の増加額が、計算上の上限金額となります。

1番・2番の場合は、企業が存続する限り必要な資金となりますから、できるだけ自己資本でまかなうのが理想ですが、ほとんどの企業の場合は借入金でまかなっていることでしょう。

ならば、借入をするときに、元金返済をゼロにできたほうが資金繰りの不安・心配は、大幅に減少することになります。

当座貸越・手形貸付(極度)での借入を実現するようにしましょう。

いずれの借入方法でも、毎月の金利支払いと一部印紙代でOKです。

ただし、3番~5番の資金については原則6ヶ月以内に返済するルール(場合によっては9ヶ月~12ヶ月)がありますので、手形貸付(都度)扱いが一般的です。

ちなみに6番については、ほぼ借入ができないと考えてください、借入可能となるのは、保証協会付の別枠融資や緊急保証の場合です。

■運転資金の借入時期等について

1ヵ月前に申込んでも銀行の貸したくない時期に当たると、計画通りに借入できないケースが多数発生します。

また、余裕をもって申し込んでおくことによって、次年度から銀行から営業に来る確率が高くなります。

ですから、資金繰り予想を立てるということは、事業継続には必要不可欠なのです。

タイム・イズ・マネーですから、数行同時に申し込んでください。

万が一全部の銀行から借りてくれという回答が来たら、ありがたい悩みとして、楽しみながら借入する銀行を選択してください。

- 3)3番~5番については、支払う時期がほぼ確定していますから、必ず、決算期の3か月前、賞与支給月の3ヶ月前に申込みを行いましょう。

(8)経営者は腹をくくれ

- ×金利が10数%もする商工ローンやヤミ金から借りること。

-

×会社に関係のない第三者を保証人にしてまでお金を借りようとすること。

迷惑をかける人を増やしていくだけです。 -

×買掛金や給料の支払いを遅らせようとすること。

最終的にはやむをえないとしても、それはあくまで最終手段として考えましょう。

-

★このリスケジュール、経営者としてはその決断に、勇気がいることでしょう。

これは、もう経営者の決断しかないです。誰が決断してくれるでもなく、経営者だけです。決断できるのは。 - ★経営者では決断ができず、危機意識がない他の役員に聞いてみて「もう少し様子を見よう」と言われ、何の手立てもとらず、資金繰りが破綻してしまった企業。

- ★5社や10社のコンサルタント会社で相談してどこからも「リスケジュールしかないですね。」と言われても、どこかで「究極の裏技があるだろう。」とさまよい続ける経営者。

私が、今まで多数の中小企業経営者から相談を受けてきて、そのような企業を見てるから、実感をこめて言えます。決断が一ヶ月遅れると、それだけ現金を失い、再生が困難になります。

(9)リスケジュール判断時期

- ・銀行から融資が受けられず、一方で毎月の融資返済は大きい。そういう企業は、返済負担がとても重荷になります。

- ・その場合、銀行と交渉して、毎月の返済金額を少なくしてもらう返済条件変更交渉、いわゆるリスジュール交渉を行います。

という大きな誤解が、中小企業経営者の中で蔓延していますが、二度と融資が受けられないわけではなく、リスケジュールを行っている間は、リスケジュールを行っている銀行において、融資が受けられないにすぎません。

「二度と」「一生」、融資が受けられないわけではありません。

ある銀行がリスケジュール(融資返済を減額すること)に対してどのように対応してくるか、その一部抜粋です。

- ・ビジネスローンのリスケジュールは半額までが限界。それ以上のリスケジュールを求めると、サービサーへ移行となる。

- ・リスケジュールを求めると、関連会社のサービサー「●●債権回収」が窓口となる。それは交渉窓口が移るのみで、債権が売却されるわけではない。

-

・リスケ進行中、昨年11月より適用し、今4月末をもって「期限の利益喪失」を図り、利息分を元金に内入れして行く方向を提案され、それに乗るようにした。その上で、最大限期間を考慮しても3年が限界。要は3年以内に不良債権処理を行うということです。●●●●●の場合、ほぼ同じようです。

本件は40億企業の場合であり、借入総額15億が裸与信であります。規模がもっと小さいければ、処理の速度は速まるものと思われる。 - ・●●4県のビジネスローンのリスケジュール担当は●●一人でやっています。リスケジュールは半額程度で5年程度で完済できる計画でないと受け付けてくれません。ただ、金額・期間とも『程度』なので多少幅をもった交渉は可能です。

(10)リスケジュールを行うと二度と融資が受けられなくなる?

ある企業が毎月の返済額を減らして頂こうと思い、某地方銀行にお願いに行きましたところ、言われたことの回答です。

これは、そのとおりです。理由はリスケジュールを行わない銀行があると、リスケジュールを行う銀行から見れば「なぜあの銀行はリスケジュールを行わないのか。」というように、不公平に見られてしまう。

というところにあります。またリスケジュールを行う銀行と行わない銀行とがあると、中途半端なリスジュールになります。毎月返済が300万円あったとして、それを一部の銀行でリスケジュールを行って150万円まで減額しても、はたして毎月150万円、支払いができるでしょうか。リスケジュールを行うのなら、全銀行、一斉に行うのが原則です。

- (b)これは信用保証協会付の融資なので、リスケジュールをやったら今後一切信用保証協会付の融資は受けられなくなる。

そのようなことはありません。信用保証協会付の融資において、「リスケジュール」は毎月の返済金額を抑えること、「代位弁済」は信用保証協会に、企業の代わりに融資残額を銀行に支払ってもらうことです。

そうすると信用保証協会に債権が移ります。代位弁済になると、代位弁済を行った融資を全額返済するまでは信用保証協会に保証を付けてもらって融資を受けることはできなくなりますが、リスケジュールまででしたら、将来利益が上がるようになって返済が再開したら、融資は受けられるようになります。

- (c)返済の延滞が一ヶ月を過ぎると事故扱いになり、その場合でも信用保証協会付の融資は一切受けられなくなる。

一ヶ月過ぎると自動的に事故扱いになるわけではありません。延滞となっても、リスケジュール交渉を行って毎月の返済金額を減額することに金融機関側が同意すれば、それは返済条件の変更という、事故でない状態となります。

ただ、リスケジュールを行っている期間中は、その銀行からは融資は受けられません。返済が再開したら、融資は受けられるようになります。リスケジュールを行うと「二度と」融資が受けられなくなるのではなく、「リスケジュールを行っている期間中」は融資が受けられなくなるのです。その違いはしっかりご認識ください。

(11)関係会社がある場合とリスケを行っている場合の融資

<質問>

会社を二つ持っています。ひとつはリスケジュールをしています。もうひとつはリスケはしていません。この会社は日本政策金融公庫から2本借り入れがあります。

現在3本目を申し込んでおります。面談後三週間が過ぎますが、いまだ回答がありません。

(有)B 卸売業 綱渡り状況 リスケ中

(有)H 美容室経営 債務超過であるが、ここ二年単年度では黒字で、今年度も黒字です。代表はどちらも私がしています。すると他の銀行へ融資を申し込んでもだめなのでしょうか、 (K様)

<回答>

まず、BとHは同じ代表者ということで、金融機関の見方とすれば、同一体、つまり同じ会社として見られます。まずポイントは、BとHが同一体として見られているのかどうか。例えば日本政策金融公庫でHの決算書を出しているが、Bは出さず、またその銀行でBの存在が気づかれていないのであれば、日本政策金融公庫はBだけを見て、融資審査を行うでしょう。逆も然りです。

また同一体として見られているとして、B社がN信用金庫でリスケジュールしていても、日本政策金融公庫や他の銀行で、リスケの事実が分からなければ、リスケが原因で融資を受けられないことはないです。決算書などの審査によります。

(12)預金ロックに気をつける

- ※定期預金があるのであればそれも解約して抜いておかなければなりません。(定期預金の解約は、銀行から抵抗があるかもしれないですが、なんとかやりとげてください。)

リスケ交渉前にやっておくこと

1.リスケジュール交渉を行おうとする銀行の預金口座は、お金を抜いておく。

2.連帯保証人の預金口座からもお金を抜いておく。

3.後でそれら口座からお金を振込されないように、売掛先などに振込口座の変更を依頼しておく。

(13)リスケジュールの交渉は成功するかどうか

リスケジュールを銀行が応じてくれると、「借入金変更契約書」を銀行と交わし、その中で今後の返済方法をどう変更するかが明記され、変更契約を交わすこととなります。

つまり、銀行が同意して返済方法を変更することになるので、連帯保証人に取立がいくこともないし、不動産担保が競売にかけられることもないのです。

| 信用保証協会の保証がついた融資(保証付融資) | スケジュール交渉がうまくいかないと、銀行が信用保証協会に代位弁済を求め、代位弁済となります。そうすると、債権者は銀行から信用保証協会に移ります。その後は信用保証協会との交渉になります。 |

| 保証がない融資(プロパー融資) | 銀行が債権者として次の手をうってくる場合もあれば、サービサーという債権回収会社に銀行が債権を売却して、そのサービサーとの交渉となる場合もあります。 |

ここでポイントとなるのが、1.保証人、2.担保、です。

不動産担保も同じです。

保証付融資であれば、保証人に毎月少しずつ支払ってもらえればよいという感じになったり、プロパー融資であれば、それがサービサーに売却されても、サービサーとしては少しずつ支払ってもらい、数年支払い続ければ後はこれだけの金額を支払ってもらえばそれでケリをつけますよ、というような感じになったりします。

リスケジュールを行って将来返済再開すれば、再び融資が受けられるようになりますが、保証付融資の代位弁済やプロパー融資のサービサー売却となれば、その後融資が受けられない、ということを認識しておく必要があります。

しかし、保証付融資の代位弁済であれば、保証人が少しずつ返済をしていくことになりますので、その融資がいくら大きな金額でも、実態は融資がほとんどないも同然、つまり返済がほとんどないので大きな残債が残っていても実質的にはほとんどないも同然、ということになります。

プロパー融資でサービサーに売却された場合も同じです。サービサーは、銀行から不良債権を買うので、額面の金額から大幅に値引きしてその債権を買います。

例えば残債が5,000万円の融資でも、不良債権なので価値がほとんどないとされ、200万円でその債権を買ったりします。サービサーとしては、200万円以上回収できれば後は利益なので、300万円支払ってもらってその時点でケリをつけたりします。

債務者としては、もとは5,000万円あった融資が300万円の返済で終わるので、とても楽でしょう。

その銀行から今後融資を受けられなくなるということにはなりますが、このメリットは大きいです。

このように、リスケジュールが成功しなかった、つまり銀行がリスケジュールに応じてくれなかったら、それはそれとして、次の世界があるわけです。

(14)リスケジュールの必要条件とは?

<質問>

弊社はビジネスホテルという、装置産業であり、例にもれず大きな借入金があります。

この不況で資金繰りが悪化しており、リスケジュールの交渉をしているところなのですが銀行側からの回答が、「まだ資金的な余力があるのでリスケジュールには応じられない」というものでした。「資金的な余力」というのは、ズバリ経営者の個人資産です。個人資産の投入は、これまでも常に行ってきていることは銀行も知っています。それらの返済も全くできていないにもかかわらず、「まだ足りない」とする銀行の姿勢は、出尽くしたら捨てるつもりではないかと思わせるほどです。

1.調達の手段がもうないこと

2.経営者に資産が残っていないこと

3.リスケジュール後の具体的な再建計画書も必要だそうです。

1についてはまだ保証協会の枠が残っていますし、2についても少しは残っています。借入金が返せないから交渉しているのに、限度まで借りさせるという考えにはどうしても納得がいきません。本当にこれらは必要条件なのでしょうか? (F様)

<回答>

あなたの会社の損益状況や資金繰り状況を見ているわけではないので、例でしか言えないのですが、例えば、毎月返済金額が500万円、×12で、年間返済金額が6,000万円であれば、事業自体のキャッシュフロー、つまり現金の出入りが年間でトントンとして、年間6,000万円借入することができれば、なんとか資金繰りはまわるのではないでしょうか。こういう資金調達ができる状況であれば、リスケジュールを行わず資金調達で資金繰りをまわしていくべきです。

問題は、この例で年間2,000万円しか調達ができなさそうな場合など、借入はできるもののとてもそれでは資金繰りがまわらない場合です。こういうことが予想されるのであれば、2,000万円調達して、現金預金を豊富な状況にしておき、それとともに別の銀行ですぐにリスケジュール交渉をスタートし、2,000万円借りた銀行においては2~3カ月後からリスケジュール交渉をする、というように、調達が多少できることを利用して、現金預金を豊富にしながら一方でリスケジュール交渉を行っていくやり方です。会社を再生させるには、一方で多少の調達により現金預金をある程度もてるようにしながら、一方でリスケジュールにより資金の流出を一気に抑える、そうして資金繰りを楽にしておくと、やりやすくなります。

リスケジュールの条件が銀行からいろいろつけられようと、そんな条件が合わないからとリスケジュール交渉を止めてはだめです。「1.調達の手段がもうないこと」の条件があり、一方借入が多少できる状況であれば、上記のようなやり方を行いながら、この条件を気にすることなくリスケジュール交渉を進めていくのがよいでしょう。

「2.経営者に資産が残っていないこと」も同様です。資産があっても、それがどれだけの資産かは分かりませんが、個人の生活費分は確保しておくべきですし、それ以上の分は、会社に投入して現金預金を豊富にし、会社再生のための軍資金にするべきです。資産があることが銀行に分かってしまうのは、その銀行で経営者個人の預金を多くおいているからでしょうか。それであれば融資を受けていない銀行にその預金をうつし、個人資産はほとんどなくなってしまった、というように見せられないのでしょうか。

「3.リスケ後の具体的な再建計画書」これは作らなければなりません。それにより、どう再建していき、また返済をどう再開できるようにしていくのか、方向を伝えるためです。これは作ればよいことなので、早く作って銀行にもっていきましょう。

(15)あなたの会社が融資の借換えを行うにあたって注意すべきこと

| 区分は |

正常先 要注意先(要注意先の中の一般の) 要管理先(要注意先の中の) 破綻懸念先 実質破綻先 破綻先 |

一般の要注意先であれば融資を受けるのに支障が出てきます。要管理先以下になると基本的に融資は受けられなくなります。

そのため、自分の会社が、一般の要注意先以下にならないように、気をつけなければなりません。せめて、要管理先以下にはならないことです。

- 1.融資期間中、金利を引き下げ・棚上げ・減額・免除したもの。

- 2.当初の最終返済期限を延長したもの。

- 3.分割返済していたものを、返済猶予・ステップアップ返済・期日しわ寄せ返済・期日一括返済へ変更したもの。

- 4.正常な運転資金として算定される額以上に借入した運転資金の返済期日に、返済財源がなく、継続、延期したもの。 (正常な運転資金・・・売掛金+受取手形+棚卸資産-買掛金-支払手形)

リスケジュールは、企業側から銀行に交渉しますが、この場合、企業の資金繰りが厳しいから交渉を行うので、企業の信用力の悪化により行われるとみなされることになり、リスケジュールを行うとその企業の債務者区分は要管理先以下になってしまいます。

これが、リスケジュールを行っていると融資が受けられない理由です。また、リスケジュールが、単なる毎月返済額を少なくするという形ではなく、借換えという形をとっても、それがリスケジュールとみなされることもあります。

例えば、次のようなケースです。

(例)

既存の長期借入が2億円残っている状態で年間5,000万の返済しているという前提で、設備投資のために新たに4億円の融資が必要だが、既存の2億円と4億円を足して6億円の融資額で、年間3,000万の20年払いにしてほしいと銀行に依頼した場合。

要は、このような借換えを行う背景がどうであるか、です。

(16)銀行との返済交渉の質問

<質問>

リスケジュールを取引銀行に約定の数日前に申し入れましたが、必要書類の作成に幾日か要するのとその月分の返済の資金繰りも間に合わない現状です。

担当の融資係には延滞のままだと話ができないかもしれないと言われ、また、月中での延滞はまだしも月超えはしない方が会社の将来のためですよとも言われました。何となく言ってる意味合いは理解も出来るのですが、具体的にはどのようなことを指しているのでしょうか?

- 1.延滞のままだと話ができないと言うのは銀行がですか保証協会ですか?

- 2.月中の延滞と月超えの延滞の違いは信用情報センターに登録されるからですか?また、登録されるとしたら月を超えた時点ですぐにですか?後、月超えの延滞を1度してしまったら将来どのようなデメリットがあるのですか?

<回答>

銀行としては、返済を1カ月分でも進めてもらうに越したことはないため、企業に返済を促すことを第一の目的として、「延滞のままだと話ができない」ということをよく言ってきますが

あなたの会社で最も重要なことは、資金繰りをまわすことであって銀行の返済を進めることではないですよね?銀行の言うことはうのみにしないことです。1カ月分でも返済をしないことにより、あなたの会社はその分、資金を確保でき、それは会社建て直しのための重要な資金になるはずです。

| 1について・・・ | 保証協会保証付融資はあくまで銀行が資金を出している融資ですので銀行と交渉することになりますが、銀行が「延滞のままだと話ができない」と言ってブロックをかけていると考えてください。 |

| 2について・・・ | 企業の融資は、信用情報センターには関係ありません。信用情報センターは、「個人」での融資の情報を取り扱っているからです。 |

(17)できる会社は、今後1年分の資金繰り表を銀行に見せている

| 資金繰り表 | |

| 実績資金繰り表・・・過去の資金繰り | |

| 予定資金繰り表・・・今後の資金繰り | |

融資を受けている企業であれば、1カ月に1回は、銀行と接触を持つべきです。

接触を持つには、試算表を提出したい、資金繰り表を提出したい、という理由で十分です。

このように、余裕を持って融資の話ができると、企業としては余裕を持って資金繰り対策ができるし、銀行もじっくりと融資を検討しやすいので、これが銀行との関係を円滑にできることにつながっていきます。

(18)リスケジュールにあたって担保提供必要?

<質問>

3年位まえに、リスケジュールを取引銀行に申し入れましたが、所有不動産の中に長男の嫁名義の建物があり、それを担保に入れないと保証協会が話に乗ってくれないとのこでした。ですので、長男と嫁に相談したら担保提供はできないとのこと。それから銀行と何回も交渉しましたが、保証協会が、うん、といってくれないとのことで、話が進展しませんでした。そこで昨年12月より今年の3月まで支払いを延滞しました。今年の4月に入り銀行よりリスケジュールの話があり、5月より1年間のお話でした。ただいま実行中です。今後どうしても、嫁名義の建物は担保提供、しなくてはいけないでしょうか。<回答>

結局はお嫁さん名義の不動産を担保に入れなくてもリスケジュールを行ってくれたということで、リスケジュールを更新していくにしても、その時に担保として差し入れる必要はないでしょう。ただ今後もずっと返済金額を少しずつでも増やしていかない中でのリスケジュール更新は、銀行や保証協会も納得しないでしょうから、早急に利益体質を作っていき、少しずつでも返済額を増やしていけるようにしていく必要があります。

(19)他行のリスケジュール交渉状況を聞かれたら?

<質問>

本日、自ら銀行に、リスケジュールをお願いに上がりました。政府系金融機関のNさんはその場で大丈夫のようでしたが、他の銀行は他行の様子を見ながら考えましようとのことでした。その時に保証人さんをつけてもらうかもしれませんよ、またNさんはいくらでリスケジュールして下さいましたと告げたのがいいですか?

<回答>

リスケジュール交渉を行っている銀行に、他行の様子を聞かれたら、他行がリスケジュールに合意してくれていたらその事実を伝えて、あなたの銀行もやってほしいと促してもよいでしょうが、気をつけなければならないのは、その他行のリスケジュール金額が中途半端な場合です。経営者自らリスケジュールを行うと、例えば毎月の返済金額100万円を50万円にする(本来なら返済を0円近くにするまで粘り強く交渉をするべきなのに)ような中途半端なリスケジュールをしがちです(50万円にしたところで返済を続けられるのですか?)。

そのような場合に正直に伝えると「ではうちも50%カットでよいですね。」とその銀行においても中途半端なリスケジュールをされがちなので、他行のリスケジュール交渉の状況を言うことはケースバイケースで考えなければなりません。他行が中途半端なリスケジュールであれば、いっそのこと「0円近くで合意できそうな感じ」とでも言っておいた方がよいでしょう。

(20)リスケジュールをやっているのに資金繰りが苦しい

資金繰りが苦しい会社の6~7割が、このパターンです。

例えば毎月300万円の返済をしていたとして、それを、銀行と交渉して毎月100万円の返済に抑えてもらったとします。

しかしそれでよいのは、毎月100万円以上の現金が生み出されるほど、利益を出している会社です。ということは、毎月100万円の返済に抑えるとすると、200万円の減額ということで一見、良さそうに見えるのですが、実は不十分だ、ということになります。

銀行と粘り強い交渉を行い、0円近くにまで返済を抑えるべきだったのです。

大事なのは経営者の「あきらめない気持ち」です。

本当に、抜本的な対策を立てて実行していかないと、このような企業は生き残っていけません。

いつ経営者が、開きなおって、再生への道を歩むことを決断するか、です。

(21)得意先係行員からいろいろなことを要求されている

<質問>

弊社 数十年の取引であるメイン行A銀行と、数年の取引であるサブ行B銀行、C銀行、の三行取引です。

今回、B銀行より、御社との取引(融資)で、銀行が儲かっていない(旨みがない)ので、何とかしてほしいと言われました。

具体的には、投資信託を買ってほしい、当行の預金口座にもっと入出金してほしい、担保を入れてほしい、信用保証協会の融資を使ってほしい、積立を増額してほしい(現在は月々10万)などなど要求されました。

応じてくれないのなら、お付き合いが太くならないうちに別れたほうが...という勢いでした。

現在 3000万円の当座貸越と 手形貸付枠2000万円です。

当貸は500万円~3000万円の間で使っています。今月は500万円だけです。

手貸はたまに使いますが、今月は使っていません。9月末と3月末はお付き合いで当貸3000万円MAXまで借りています。金利は1.5%~1.9%ぐらいです。

私自身は、銀行から借りてやっているなんていう態度はとっていないつもりです。

立場の違う融資係から言われるとか、儲かってないので金利を上げさせてほしいとか言われるのなら理解できますが・・・

このような少し強引と思うようなやり方はありえる範囲でしょうか?

このような態度からなにか銀行側の狙いが見えますでしょうか?

<回答>

銀行内で、銀行の収益を増やす役割を持つのは、得意先係です。融資係の役割は貸倒れを作らないことが第一なので、収益を増やすために、融資先企業に、ああしてほしい、こうしてほしい、というようなことは言わないでしょう。だから、得意先係の行員から、ご質問内容にあるようなことを言われるのは自然です。

また銀行は、1社1社の融資先において、融資取引以外に、どんな取引があるのか、またその融資先からもたらされる利益はトータルでいくらか、というデータを出しております。それで、B銀行はあなたの会社との取引は細く、また利益もあまりないので、ご質問内容にあるようなことを言ってきているのでしょう。おそらく得意先係行員が、その上司や支店長などからきつく言われていることと思われます。

このような得意先係行員の要求を全て断わっても、融資自体引き上げようとすることは、あなたの会社の業況が悪くないかぎりは、やってこないでしょう。利益がマイナス(例えば、あなたの会社において当座貸越や手形貸付から銀行が得られる利息収益から、調達コスト・社内経費などを除いた利益がマイナスになる場合)になるのであれば、銀行が考えるべきことは、当然金利の引き上げであり、その前に融資の引き上げは、順番が違います。

上司から、あなたの会社からもたらされる利益を増やせと言われているのと、投資信託や信用保証協会保証付融資のノルマ達成を言われているのが重なって、そのプレッシャーから、あなたの会社に対していろいろ要求しているのでしょう。特に無視してもかまいませんが、得意先係行員に少し花をもたせて今後のコミュニケーションをスムーズにするという観点から、少しぐらいは何か、付き合ってあげてもよいかもしれません。

・リスケジュール更新時に敷金・保証金を担保に入れてほしいと言われた

<質問>

2年前にリスケジュールを各銀行にお願いしました・日本政策金融公庫・担保あり

・地元地銀T銀行・担保あり

・地銀S銀行・担保なし

・都銀M銀行・担保なし

それぞれに対応してもらいました今年もう一年我慢すればリースなど終わるので、この1年だけは元本0円で利息のみの返済にできないかと、都銀M銀行に話をしたところ、賃貸の敷金、保証金を担保にしてくれと言われました。 敷金、保証金等は担保提供する必要があるのでしょうか。もともとはM銀行はビジネスローンでしたので、当然担保は、いらなかったのですが・・・

<回答>

銀行は、リスケジュールの申込時や、更新の申込時に、追加の担保や保証人を要求し、保全(もし貸倒れとなった場合の補てん手段)を少しでも確保しておこうと考えるものです。

ただ、それら担保を追加してくれと言われても、突っぱねればよいです。

言い方としては「大家さんが、敷金や保証金を担保に入れるのを嫌がる」とでも言っておきましょう。

・金利の分割支払い交渉、再リスケジュール交渉は可能か

<質問>

広告・印刷関係の会社です。

今年の一月より銀行返済のリスケジュールを行っています。

当時、法案が通った直後で弁護士より書類を作ってもらいました。金利は払う状態だったのですが引き落としはされてない状態でした。

銀行担当者からは今まで手続きがかかってしまったが銀行内部では通り、保証協会も通るでしょうとのことですが半年分の金利を現金で払ってほしいとのことでした。

銀行からは他には払ってうちには払ってもらえないのですかとのことですがなんとか当社の現状を理解していただき半年分の金利を分割、また上記のように再リスケを行いたいのですがどのようにすれば銀行に納得してもらえますでしょうか?

<回答>

金利は分割で支払いできるように交渉してみましょう。銀行の方では、未収利息という勘定であがっているので、それを分割で支払うことによって、内入していくという形になります。無理ない支払いができる範囲で、支払い計画と資金繰り表、経営改善計画書(これはリスケジュール交渉時に提出しているでしょうが)を持っていきます。

また他の方法で、リスケジュールによって抑えた毎月の元金返済金額をさらに抑える、再リスケの交渉を行うことは、一度は減額した返済金額をさらに抑えるということで、交渉に困難は伴いますが不可能ではないです。交渉方法は通常のリスケジュール交渉と変わりません。

ただやはり、最初のリスケジュール交渉時に、無理のない支払い金額を算出してから交渉にいどみたいものです。

・リスケジュールは短期融資と長期融資で違いがあるのか

<質問>

借入金返済のリスケジュールに関するご質問です。

当社は、製造業で年間売上300百万円、短期借入金35百万円、長期借入金が65百万円あり、短期借入の約定返済が月1,800千円、長期借入の約定返済が月1,100千円あります。借入れ先は信用金庫と公的金融機関です。

既存借入金のみでも毎月のキャッシュフローからの返済が難しい状態ですが、起死回生を図るため、この度取引先で社長が高齢のため廃業する会社から高収益事業部門の譲渡を受け、売上・利益拡大を考えています。

機材、材料費等事業買収のための資金が約6百万円必要であり、公的金融機関に新規事業のための融資を申し込みましたが断られました。

メイン銀行である信用金庫に既存借入金返済対策と新規事業資金確保のため借入返済のリスケジュールの相談をしたいと考えています。

借入金残高は、公的金融機関は約1,000千円で他はすべて信用金庫1行です。

新規事業と経費削減で当面1年を乗り切れば売上・利益が回復し現在の約定返済は可能と考えています。

-

1.どのようなストーリーでリスケジュールの相談をすればいいのか?

リスケジュール申し込みの留意点 -

2.短期の約定返済のリスケと長期の約定返済のリスケはどのように違うのか?

金融機関は短期貸付のリスケと長期貸付のリスケはどちらがやりやすいのか?

短期資金のリスケと長期資金のリスケは今後の当社の信用格付に差はあるのか

<回答>

借入額は月商4ヶ月分と、そんなに多いとも感じないのですが、公的金融機関から断られたのは、はたして新規事業が評価されなかったのか、御社の財務内容に問題があったのか、その判断が必要です。

新規事業資金としては融資は断られても、通常の運転資金であれば融資が受けられるのかもしれないですし、また取引されている信用金庫でも運転資金の融資が受けられるかもしれません。リスケジュールの判断は、それらでも融資が受けられない場合に行うべきです。

リスケジュールを行う場合、返済条件変更申込書と経営改善計画書、資金繰り表をもって金融機関に相談にいきます。今は返済できないから見守っていてほしい。しかしこの経営改善計画により利益を出せるようにし、返済を再開できるようがんばります、というのがリスケジュールのストーリーです。

また短期融資と長期融資のリスケジュールに違いはありません。 どちらも行ってください。どちらか一方だけリスケジュールを行う、という中途半端なことは行わないでください。

・リスケジュール後の方向性

| CF | 返済 | 合計 | |

| 現状 | △100 | △400 | △500 |

上記のような状況では、事業が赤字ですので、銀行は融資を出さないことが多いでしょう。

その場合は、毎月の返済を抑える交渉、つまりリスケジュール交渉を銀行と行います。それで、資金繰りがだいぶ楽になるようになります。

| CF | 返済 | 合計 | |

| 現状 | △100 | △400 | △500 |

| ↓ | |||

| リスケ後 | △100 | 0 | △100 |

それは、経営の安全性を高めるためです。

手元に現金が豊富にある状態であれば経営者としては余裕を持った経営ができますし、投資すべきところに投資を行うことができます。

| CF | 返済 | 合計 | |

| 現状 | △100 | △400 | △500 |

| ↓ | |||

| リスケ後 | △100 | 0 | △100 |

| ↓ | |||

| 改善後 | 100 | 0 | +100 |

上記の状態であれば、毎月0円→50万円ぐらい、返済を再開しても問題ないでしょう。

| CF | 返済 | 合計 | |

| 現状 | △100 | △400 | △500 |

| ↓ | |||

| リスケ後 | △100 | 0 | △100 |

| ↓ | |||

| 改善後 | 100 | 0 | +100 |

| CF | 返済 | 合計 | |

| 現状 | △100 | △400 | △500 |

| ↓ | |||

| リスケ後 | △100 | 0 | △100 |

| ↓ | |||

| 改善後 | 100 | 0 | +100 |

| ↓ | |||

| 一部再開 | 100 | △50 | +50 |

| ↓ | |||

| もっと改善 | 500 | △50 | +450 |

| CF | 返済 | 合計 | |

| 現状 | △100 | △400 | △500 |

| ↓ | |||

| リスケ後 | △100 | 0 | △100 |

| ↓ | |||

| 改善後 | 100 | 0 | +100 |

| ↓ | |||

| 一部再開 | 100 | △50 | +50 |

| ↓ | |||

| もっと改善 | 500 | △50 | +450 |

| ↓ | |||

| 完全再開 | 500 | △400 | +100 |

・資金調達とリスケジュール

資金調達とリスケジュール(融資の返済金額減額や猶予)、どちらをやったらよいか。

しかし、リスケジュールを行わずに、通常通り返済を続けられるのならその方がよいのです。

リスケジュールを行うと、やはり企業としては、一歩踏みこんだことになるのです。

リスケジュールは、全銀行一律に行うことが鉄則ですが、リスケジュールを行うと、リスケジュール期間中は融資を受けることができません。

だから、銀行から融資は出る状態であるのに、リスケジュールを行うという選択はありえないわけです。

企業としては、そこを間違って判断してはなりません。!

・銀行から融資が少しは出る場合のリスケジュール判断

毎月現金が500万円流出し、年間6,000万円流出してしまうので、このような企業は年間を通じて6,000万円を調達する必要があります。 ただ、いくらがんばってもせいぜい2,000万円しか調達できない場合、どうしたらよいでしょう。

そして、事業が赤字であればすぐに利益向上対策をとり、なけなしの現金を減らしていかないようにしなければなりません。

・既にリスケジュールをしているので新たに借入できない場合

中途半端なリスケジュール、つまり元金返済が一部しか減額されていなかったりしていませんか?

『正常な運転資金』の部分は元金ゼロにしてもらうようしっかり交渉しましょう。

- ★リスケジュール期間は、手間がかかりますが3~6ヶ月と短目にしてみて、できるだけ銀行と交渉する時間を増やすようにしましょう。コミュニケーションの頻度が、あなたの会社を救う機会になります。

- ★また、資金繰り安定のための金利引下げも積極的に交渉しましょう。 資金繰りが良化すること、間違いなしです。

では、『正常な運転資金』でない運転資金の場合はどうでしょうか?

ここは、最長3年間の元金据え置きを依頼してみましょう。

-

★その間に、事業を立て直し、適正な利益を出し、返済開始を実現しましょう。

3年間の時間があれば【必ず事業を再生します】と、銀行で言えるくらいの決意を持ってください

・リスケジュールにおいて銀行ごとにいくらずつ返済するか

↓

手順2 計算した収入と支出にもとづいて毎月確実に返済できる返済総額を計算する。

↓

手順3 返済総額を各銀行に配分する方法を決める。

↓

手順4 各銀行との個別交渉に入る。

1)現状の収入額と支出額を表に書き出す。

2)次に当面1か年の予想資金繰り表を作成する。

しかし実際には時間的な余裕もなく、作成方法もわからずにいる企業がほとんどです。

資金繰りは待ってくれません。スピードがもっとも大事な問題ですので、銀行側にその旨を正直に伝えて、後日改めて綿密な経営改善計画を提出することで了解を得ます。

まずは資金繰りがわかる資料を作成して現状を把握することから始めましょう。

作成した収入と支出にもとづいて、実際に返済できる金額を決めましょう。

一度変更した後で、再度減額を申し込むことは信用の失墜となります。

よって確実に返済できる金額を銀行に提示することが大事です。

-

1)経常的な年間の返済財源は、「年間利益+減価償却額」が上限です。

設備維持にかかる投資資金や、優先して返済しなければいけない資金を差し引いた金額以内を返済財源と考えましょう。 - 2)資産処分等の返済財源がある場合は、処理できる日時に十分余裕をもたせて返済計画に組み入れましょう。

-

3)現預金が月商の1か月分もないことは経験則上異常な状況です。

また今後の銀行調達ができないことを考えれば2か月分あっても少ないぐらいです。

十分な現預金ができるまでは思い切って元金据置の返済を依頼することも一つの方法です。

案分方式(プロラタ方式)で算出するのが基本的な考え方です。

具体的な案分方式の計算式は次の様になります。

| (案分計算の具体例) |

X銀行 債権額 1,000万 Y銀行 債権額 2,000万 Z銀行 債権額 3,000万 総債権額 6,000万 |

毎月返済可能財源 6万

毎月返済可能財源×(X銀行債権額÷総債権額)=X銀行への毎月返済額→6万×(1,000万÷6,000万)=1万

毎月返済可能財源×(Y銀行債権額÷総債権額)=Y銀行への毎月返済額→6万×(2,000万÷6,000万)=2万

毎月返済可能財源×(Z銀行債権額÷総債権額)=Z銀行への毎月返済額→6万×(3,000万÷6,000万)=3万銀行側は少しでも多くの返済を要求してきます。

あくまでこちら側主導で決定していくことが大事です。

こちら側主導でないと、各銀行がそれぞれに主張する金額や根拠に惑わされていつまでたっても調整できない状況となってしまいます。本来ならばメインバンクがその役割をするのが筋でしょうが、中小企業や個人事業主に対しては、そこまで動いてくれないのが実情です。

公平な立場から各銀行の調整をしてくれるどころか、メインバンクだからと債権者側の権利だけを主張するひどいケースもあります。

リスケジュールのさまざまな返済額算出根拠

もっとも基本的な方法であり、この方法で進めればたいていの銀行は納得します。

下記の(イ)~(オ)の方法はかなり高度な交渉力が必要となりますので、一般の方にはお勧めはできません。

しかし債権者側からは自行の取り分を少しでも多くしようと「屁理屈」のように使ってきますので考え方だけは知っておきましょう。

担保で保全されている部分は確実に回収できるので、後回しで返済するという考え方です。

弁護士等が介入して配分するときによく利用する方法です。

無担保の銀行等がよく主張する方法です。

この方法を主張してきた場合には、担保処分で返済するのではなく、あくまで毎月の収入での返済を前提としていることを言って理解してもらいます。

先ほどの例で説明した案分方法を「債権額」でなく「毎月の返済額」で案分計算する方法です。たとえば、X銀行の返済額は次の様に決まります。

|

(案分計算の実例) |

|

毎月返済可能財源×(X銀行の当初毎月返済額÷当初毎月返済総額)=X銀行への毎月返済額→6万×(20万÷90万)=13,333円

これは次の様なケースでよく利用します。

- 1)少額の返済額を提示した時に便宜上採用する。

-

2)借入金の種類上、1万以上の返済額を設定する方法をとるしかない場合。

たとえば、制度融資(保証協会付)や一部の保証会社付融資でこのケースがあります。

多くは、債権者側の交渉条件というよりも制度上やむをえない事情からです。

理由を聞いた上で各行の理解を得て了解しましょう。

ただし将来返済金額が大きくなってきたときには案分方式にかえてゆきましょう。

たとえば、当初に特定の売掛金や未収入金の回収を返済財源としていたときには、その分をそのまま充当する場合があります。

もちろん他行の承諾はとっておくことが前提です。

そして充当後の残額分のみを各銀行で案分する方法です。

しかしこの方法は各銀行の同意が得られなかった場合に長期間もめる原因にもなりかねませんので要注意です。

■リスケジュールの各銀行との個別交渉

この姿勢は最後まで忘れてはならないことです。

しかし、一方で今後の返済を行っていくのはやはり自分側であることは間違いないことです。

最後まで返済に責任を持つという意味でも、自分自身が主導的になって返済方法を提案していくことが大事なことだと思います。

・リスケジュール中に新規借入ができる方法

ただ、そこまでの状態に戻さなくても新規借入をできるようにする方法がありますので、具体例を用いて説明をいたします。

(具体例)

Y社の場合 (現在元金棚上げ利息のみ支払い中)

| プロパー融資 | 保証協会付 | 残高計 | |

|

A銀行 B銀行 C信金 合 計 |

4,800万円 1,200万円 0 6,000万円 |

4,200万円 1,500万円 300万円 6,000万円 |

9,000万円 2,700万円 300万円 12,000万円 |

まず保証協会に行って保証協会付融資分の正常化を図りたいので、保証協会付融資分の返済を始めたい旨のご相談をしてみて下さい。

以前なら運転資金の返済期間は最長で通常5年でしたが、資金繰り円滑化借換保証(借入を一本化し返済期間を最長10年まで延ばせる制度)導入後、運転資金であっても10年の返済期間でみてくれる場合が多くなりました。

上記具体例の場合、保証協会付融資分の合計6,000万円を120回で除してみて算出される金額、月50万円の返済をC信金にて交渉してみます。

(なぜC信金を窓口にするか。C信金は保証協会付融資のみなので、返済を開始するにあたって話がしやすい)

交渉を各銀行として下さい。また、C信金からの借入残高は6カ月経過した時点で0円になりますので、A銀行及びB銀行からの保証協会付融資分についても資金繰り円滑化借換保証を使って一本化するか、それぞれ120回で除した返済金額を返済するように交渉をして下さい。

(当然のことながら、企業の経常利益が黒字化されていることと融資実行時点ですべての借入金が少なくとも120回で除した金額分の返済が開始されていることが条件になると思われます。)

ただ、この手法を使うと正常化に向け返済は進めたもののその後予想に反して業績が悪化して新規融資が実行されない場合などは、今まで以上に資金繰りが厳しくなるというリスクを秘めています。

経営者の方に経営改善計画をきちんと履行できる手腕がないと安易にお勧めはできませんので、慎重にご検討をされた方が賢明です。

財務ノウハウ(5)

(1)リスケジュールのタイミングをどう判断するか

このタイミングは、早すぎても遅すぎてもいけません。

タイミングが早ければ、リスケジュールをしなくてもよかったのにリスケジュールすることになってしまったり、タイミングが遅ければ、遅れる間に返済がどんどん進んでしまうので、資金が枯渇してしまうことになったりします。

その企業は、年間3,600万円の返済を行うことになります。

キャッシュフローが年間0で、返済額が年間3,600万円あるため、その間に新たな融資が受けられなければ現金預金は△3,600万円、減少してしまうことになります。だから、その企業は年間、3,600万円の融資を受けられるようにしなければならないのです。

しかし、銀行から融資が全く受けられなかったり、受けられたとしても年間返済額3,600万円に到底、満たない金額の融資しか受けられなかったりすると、現金預金は枯渇してしまうことになります。

注意!

しかし、どこの銀行からも融資が受けられない、ということを気づくことが遅れてしまうと、リスケジュールのタイミングが遅れてしまうことになります。

リスケジュールのタイミングが遅い企業の例

例えば、現在23年3月、現金預金1,000万円、毎月の事業キャッシュフロー0、月間返済額300万円とします。 今、どこの銀行からも融資が受けられないことが分かったら、リスケジュールするタイミングは、今、ということになります。

しかし、今、融資を申し込まず、そこから3ヶ月×300万円=900万円の返済を進めて、23年6月に残り現金預金100万円になったところでやっと銀行に融資を申込み、審査が通らず、どこの銀行からも融資が受けられないということが分かったとします。

その場合、リスケジュールを行っても残り現金預金が100万円しかありません。

ここから考えると、各銀行のあなたの会社への融資スタンスを常に把握しておき、リスケジュールのタイミングが遅くなりすぎないようにすることが重要であることが、分かります。ここから考えると、各銀行のあなたの会社への融資スタンスを常に把握しておき、リスケジュールのタイミングが遅くなりすぎないようにすることが重要であることが、分かります。

次のようなケースではどうでしょう。

リスケジュールのタイミングが遅い企業の例年間の事業キャッシュフローは0、年間3,600万円の返済があり、一方で現在は、ある銀行で1,500万円は融資が受けられそう(ただその銀行から今後1年間は追加融資は受けられなさそう)であるが、他の銀行からは融資が受けられる見込みない。

この場合、年間で消えてしまう現金預金3,600万円に対して、年間で受けられる融資が1,500万円しかなく、リスケジュールを行いますが、その1,500万円の融資は、すぐに受けておくべきです。

- ■融資を受けられない他の銀行ではすぐにリスケジュールを行い、一方で1,500万円の融資を受けられる銀行においては融資を受けておき、2,3ヶ月返済したら、その銀行でもリスケジュールを行うのです。

- ■1,500万円の融資を受けられる銀行には、実際に融資金が入金となるまでは、もちろん他行でリスケジュールを進めているという話をしてはなりません。

- ■またその1,500万円の融資が信用保証協会保証付融資だったら、他行での保証付融資のリスケジュールを同時に進めてしまうと、その1,500万円の融資の保証協会保証はおりないことになってしまうので、それも間違えてはなりません。

このように、各銀行の融資スタンスをはかり、リスケジュールのタイミングが遅くならないことにすることが重要です。

■次に、リスケジュールのタイミングが早すぎないようにする、とはどういうことかについて述べます。

第一に、銀行から普通に融資が受けられるのに、その融資を受けることを選択せず、リスケジュールしてしまう企業、です。

例えば、年間の事業キャッシュフロー0、年間返済額3,600万円の企業で、年間3,600万円の融資を受けられる企業であるにもかかわらず、これ以上融資を増やしたくないという理由で、リスケジュールを行ってしまう企業があります。

この場合、リスケジュールを行ってはなりません。

リスケジュールは、銀行から融資が受けられず、返済負担が大きくなった場合にとる「次の手段」です。

なぜなら、リスケジュールを行うと、やはり銀行は、リスケジュールを行った企業に対しては厳しい見方をするようになるからです。 その銀行は、その企業に対し、リスケジュール期間中は融資を出さないし、また返済を再開し、正常な状態に回復するのも時間がかかります。

(2)工務店におけるキャッシュフロー経営とは

"勘定合って銭足らず"よく耳にする言葉ですよね。

帳簿上では利益が出ているのに、なぜか金が無い状態を言い表しています。ただ、やっかいなのが建設業の場合、"勘定も合っていなし、金もない"という会社が結構多いんです。

こんな会社でも、最悪、キャッシュフローだけ意識して経営していたなら、何とか持ちこたえることができるかもしれませんが。

1.営業活動によるキャッシュフロー

2.投資活動によるキャッシュフロー

3.財務活動によるキャッシュフロー

が判るようになっています。

重要なのは、1の営業 活動によるキャッシュフローを意識して経営を行うことです。

少なくても3~6ヶ月先の資金計画ぐらいは把握できるようにしましょう。私が担当している工務店さんには、資金繰り表でも「日繰り表」を毎日付けて貰うようにしています。

いつ、どこに、いくら支払うか、予定を入れ、日々実際の入出金に合わせてメンテナンスをします。

ここで重要なのが、把握できている範囲で出来るだけ先の予定を入れる事が鍵だということです。

受注工事が増えたら、都度メンテナンスをして、おおよその金額と支払い時期がわかるようにしておきます。

中小工務店の場合、結局、資金調達は社長さんの仕事でしょうから、頭の中に"日繰り"をたたき込んでおきましょう。

(3)元請け、下請け、どっちが良いの?

"ゼネコンを目指した"、一、専門工事業者がありました。

専門工事業者ですから、とび・土工、鉄筋、型枠・・・と、数多くの業種があるわけですが、その一職種に特化した下請会社が、元請会社である、ゼネコンを目指したというわけです。

- ●出来るからやるのは「建設者」の発想であり、発注者との合意を、法律に則って履行する「契約者」としては如何なものでしょう。やはり、一度原点に戻って事業の立て直しを考えるべきだと話しました。

-

●繰り返しになりますが、ゼネコンになるということは、発注者と約束した建物を、約束通りの「価格」で「安全」に「工期」内で造らなければならないということです。

それではじめて約束した「金額」を受け取れる権利を主張できるのです。

ただし、例え、約束した「金額」を受け取れない場合でも、下請け業者には、請負代金の支払いなど、約束を履行しなければなりません。 - ●私は下請け業者が、元請けを目指すのは悪いことだとは思いません。 実際、下請け業者でも三次下請けであれば、二次を目指し、二次は一次を目指すべきだと思っています。しかし、そうなるには、そうなる資質を備えていかなければなりません。何事も一足飛びにはできないのです。

(4)建設業の再生方法

| 粗利管理の重要性 |

|

| 予算実績管理 |

|

■例を見てください。1年で工事が5件ある企業だとしますと

| 工事名 | 売上 | 原価 | 粗利益 | (単位:百万円) |

|

工事A 工事B 工事C 工事D 工事E 合計 |

150 70 90 130 80 520 |

120 60 70 120 60 430 |

30 10 20 10 20 90 |

ところが、工事Aにおいてサービス工事を請けてしまい、その分の原価が20百万円かかったとしましょう。

そうすると、工事Aの粗利益は10百万円となり、この企業の1年間の利益は△10百万円となってしまいます。

(5)建設業における公共事業と民間事業の戦略

- 1.自社の会社としての『強み・弱み』は何か?を考え、自社の強みをどう生かすことができるか?

- 2.誰(どんなターゲット層)に、何(どんな住宅・リフォーム商品)を、どのように販売することができるのか?

なぜならば、自社の状況を検討し、戦略を練った上で、そのターゲットに向けた情報を発信しなければ、集客も契約もできないからです。

オール電化や太陽光発電等世間で注目されているから、というだけでは、同じものを取り扱っている会社はたくさんありますので、お客様からお問合せをいただいたとしても、ご契約できるかどうかはわかりません。価格競争にさらされる危険性が高いです。

なぜならば、例え、今すぐにご契約をいただいても、着工は早くて3か月先、基礎工事からお引渡まで、4ヵ月の工期として、支払の多くは上棟後発生し、それからお引渡後2ヶ月程度まで発生し続けますので、契約前にその工事の支払が全て終了するまで原価・工程管理の中で利益額(率)を把握し続けることが大きなポイントとなります。

なぜならば、お客様との基本的な金額の同意は契約時に決まりますが、利益は全ての支払いが終了した後に確定するのですから。

つまり、あなたの会社を発展させるには、『財務』と『売上向上』が全て一体となった計画=戦略がなければ、成功できないとういうことです。どちらか一方だけではいけません。

(6)会計データとにらめっこ

そして、ずっと会計データとにらめっこしていました。

利益を大きくするための対策が浮かんでくるのです。

業績アップのために、毎月、試算表を翌月の中旬ぐらいまでに作り、経営者が会計データとにらめっこして、対策を練るべきです。

(7)赤字補填の借入の見分け方

資金調達には、大きく分けて2種類の性質があります。

・赤字で資金が減少していくにあたって、その補填のための後向きな資金調達

見分ける方法があります。

資金繰りが苦しくなったのは銀行のせいではないですよね。赤字を黒字にする対策を怠り続けた経営者の問題ですよね。

原因を他人(銀行)のせいにすると、経営者になんの反省も生まれず、その会社は改善、いや改革していくことはできません。 早めに気づいてください。

(8)事業融資は「住宅ローン」ではない

中小企業経営者と話をしていると、銀行からの事業融資を、住宅ローンと同じ感覚でとらえている方が多いことに気がつきます。

何かと言いますと。

企業で借りる事業融資は、完済、を目指すべきではない、ということです。一方で、個人で借りる住宅ローンは、完済を目指してください。

そういう経営者は、「無借金経営」を目指そうとします。

無理なのに無借金経営を目指すと、どうしてもギリギリの、現金預金保有量で資金をまわそうとします。

以下のAとB、どちらの会社が、資金繰りがまわっていて安全な企業、と言えるでしょうか。

A.現金預金 100万円 借入金 5,100万円

B.現金預金3,100万円 借入金 8,100万円

↓

現金預金がギリギリとなります。

↓

しかし、融資は経営者が望めば、出てくるものではありません。

審査が通らなければ、どうでしょう。もうAの会社は、アウトです。

- ★事業を営むには、当然、運転資金が発生します。

- ★設備資金も発生します。

- ★売上が大きくなればなるほど、売掛金や在庫が多く発生します。それで資金が足りなくなり、銀行から融資を受けて資金を確保します。

- ★このように、銀行から事業資金を受けているという状態は、企業が事業活動を行っていくためには「当たり前の状態」なのです。

無借金にしたいのなら、まずはいかに、利益を大きくするか、そちらを考えるべきです。それが結果として、無借金経営に近づいていくことになります。

キャッシュフロー=利益+減価償却費

キャッシュフロー計算書を作れば正確なキャッシュフローが計算できますが、それが難しいのであれば決算書内の損益計算書を見て、上記計算式で計算してみるとよいでしょう。

一方で、キャッシュフローが返済額を下回ると、返済が進むにつれ、現金預金量が減っていくことになります。

企業は、銀行から融資を受けている状態が「当たり前の状態」なのです。

(9)代表者の住宅ローンを返済猶予する場合の事業融資への影響

<質問>

代表者個人の住宅ローン(住宅金融支援機構(旧・住宅金融公庫)より借入中)の返済猶予を申入れして、可能となった場合に、その後、代表者の個人保証が必須の、信用保証協会への法人借入れに影響は出るのでしょうか?現在資金繰りが厳しいため、返済猶予法が施行されている間に、住宅ローンの返済猶予を申請し、代表者の給与を運転資金に充てたいと考えているのですが信用保証協会の借入れに影響するのであれば、無理なのではと思案中です。

<回答>

信用保証協会保証付融資の審査は、信用保証協会と、融資を出す銀行が行います。その保証協会と、銀行に、代表者の住宅ローン返済猶予の情報が分かると、保証協会の保証審査、銀行の融資審査に著しく不利になります。

住宅金融支援機構の住宅ローンが返済猶予されている情報は保証協会に伝わることはありませんが、問題は銀行です。住宅金融支援機構の住宅ローンを返済している銀行と、保証付融資を申込む銀行が別々であれば、住宅ローンを返済猶予している情報が銀行に分かることはないでしょう。

(10)決算書のポイントは3つ

銀行が企業に融資を出すかどうか審査をする際に、最も重要なのは、決算書です。

| 貸借対照表で最も重要なのは |

|

| 損益計算書で重要なのは |

|

そして決算書の中で最重要なポイントは

貸借対照表・・・純資産損益計算書・・・営業利益・経常利益

(11)汚れた貸借対照表

貸借対照表で最も重要視されるのが、純資産合計です。

これが債務超過です。

しかし、純資産がプラスで、見た目は債務超過ではなくても、実質債務超過と見られることもあります。

債務超過かどうかは、融資審査においては天と地ほどの大きな差です。

影響は大きいです。ではどうしたらよいかというと、資産の部において、不良資産として見られるものを少なくするしかありません。

例で言えば、経営者に対しての貸付金15百万円を経営者が会社に返済して貸付金を0にすることができればいいです。

対策

今回は貸付金が不良資産の場合を例にしましたが、仮払金、未収入金など他の資産科目でも、返ってくる見込みのない資産として不良資産として見なされるものは消した方がよいです。

経営者向けの貸付金を例にしましたが、関係会社向けや、従業員向けなどで、返ってくる見込みのない資産でも、同じことが言えます。これら不良資産として見られるものも、保険積立金に振り替える方法などを活用して、消していくとよいでしょう。

(12)将来期待できる商品や技術

銀行員は、その分野の専門家ではありません。あらゆる業種と融資取引をしており、ある特定の分野で専門的な知識がある、というわけではないのです。

そのため、この商品や技術は、将来このように広がっていく、というような事業計画を、もっともらしく書けば、銀行員は「すごそう!」とうのみにします。

それで通常は融資が出ない会社でも、融資が出てしまうことは多いのです。

しかし!

事業が赤字でも、将来性が期待できる商品や技術をアピールした事業計画を見てもらって出た融資は、ほとんどの場合、赤字の補てんに消えてしまいます。そうなると、借入金はふくらんでしまう一方。

残ったのは莫大な借入金と、赤字体質のままの事業、ということになります。

(13)余計なことにお金を使わないで!

貸借対照表を見れば、その会社はどのようなことにお金を流出させているか、分かります。

・知人の会社や、個人から頼まれてお金を貸すこと。

→知人の会社や個人への貸付金

・儲け話が舞い込んできて投資をしてしまったこと。

→その事業や事業会社への出資金や有価証券、貸付金

・事業の見通しが立っていない新事業のために別会社を作りそこにお金をつぎこむこと。

→別会社への出資金や貸付金

・社長個人での、遊びや贅沢、投資話のために社長にお金を出すこと。

→社長個人への貸付金

→過大な有形固定資産

負債の部を見ると、借入金勘定があります。

貸付金(知人の会社)25百万円

貸付金(赤字の別会社)30百万円

出資金(赤字の別会社)20百万円

(14)銀行はお金をあげるのではない

- ・赤字の会社に、銀行は融資をしません。私の会社は、あくまで正攻法で、中小企業の資金繰りが円滑にまわるように、取り組んでいます。赤字の会社には、どうやって資金繰りがまわるようにするか、あらゆる手を考えて実行していきます。

- ・資金調達第一、ではありません。裏技みたいなものはありません。

- ・裏技・テクニックを追い求めても、それがたまたま、一時的には功を奏すかもしれませんが、効果は短期間です。裏技があったとして、融資を受けられても、業績が悪いままであれば融資を受け続けるのにも限りはあります。

しかし

多くの経営者は、その正攻法を実践し、資金繰りがまわるようになっています。

経営者としては、

○資金繰りをまわすためにはどうすればよいか。を考えていくべきであって、

×資金調達をするためにはどうすればよいか。

(15)取引銀行を絞る?

例えば、次のようなイメージです。

|

A銀行 B銀行 C銀行 |

1億3千万円 5千万円 2千万円 | |

| こちらを、次のように集約 | ||

|

A銀行 B銀行 |

1億3千万円 7千万円 | (C銀行の融資を借換) |

|

もしくは、次のように集約 | ||

| A銀行 | 2億円 | (B銀行・C銀行の融資を借換) |

銀行とのつきあいにおいて、取引銀行は多く持つことは、鉄則です。

そうしないと、次のようなデメリットがあります。

- ・ある銀行に融資を申し込んで断られた場合、他に取引銀行がなければ別の銀行に融資を申し込むことはできない。

- ・優良な企業であれば金利引下げを交渉できるが、取引銀行が少ないと金利の競争相手がなく、金利は高止まりとなってしまう。

- ・このように、取引銀行を集約することは、デメリットばかりでメリットはありません。

銀行から常に融資を受ける必要がある企業であれば、融資を申込む金融機関の選択肢を自らせばめることは、やってはならないのです。選択肢は広げていくことが、鉄則です。

(16)資金があと1か月もつかどうか・・・

- ②入りを増やすために資金調達の手段をいろいろとっていくとともに、出を減らすために、優先順位をつけた支払いを行います。

- ③全て支払いを行うと、資金がショートします。そのため優先順位をつけた支払いを行い、一方では優先順位が後の支払いは支払先に対して待ってもらう交渉を行うことによって、資金のショートを防いでいきます。では、支払いの優先順位はどうやってつけていったらよいのでしょうか。

-

④そもそも、中小企業が、資金が出ていくのは、大まかに分けて次の5つです。

1.銀行返済

2.社会保険・税金

3.経費

4.買掛金(仕入・外注)

5.給与 この中で、支払いの優先順位が高い準に、5→4→3→2→1です。

このように考えると、「緊急の資金繰り」においては、銀行返済や社会保険・税金の支払いは、優先順位は後でもよいのです。 一方で、銀行などへ、支払い条件の緩和の交渉をしていきますが、まずは緊急事態なので、交渉の前に延滞するのです。

(17)融資申込みに必須の「資金使途」

融資を申し込むにあたって、銀行から必ず「資金使途」というものを聞かれます。

・設備資金・運転資金

| 設備資金 |

設備資金として融資を申し込むにあたっては、必ず、その設備の見積書等、証拠書類が求められます。 そして融資がおりたら、その資金を、支払先へすぐに振り込むことがが求められます。 また、後日、融資によって手に入れた設備を、銀行員が確認に行くこともあります。 |

| 運転資金 |

運転資金は、資金繰りに使われるための資金なので、何に使うか、証拠書類を出すことはできません。

例えば、建設業によく見られる、工事引当の資金。 例えば、季節ごとに売上の増減が激しい業種を対象とした、季節資金。 例えば衣服製造業で、冬のシーズンに向け夏のうちに衣服を製造し、在庫として蓄えておく、このような場合には夏の時期にいろいろな支払いが先行しますが、その時期に融資を受けて、冬のシーズンに売上を上げて資金を回収し、それを返済にあてます。短期の融資となります。 また、賞与資金や納税資金として、融資を受けることもあります。これらは全て運転資金の範ちゅうですが、何に使うかが明確なので、証拠資料を出すことができます。工事引当の資金であれば発注書や契約書、季節資金であれば製品や商品の製造・仕入→販売計画や昨年の実績、賞与資金であれば賞与支給予定の計算書、納税資金であれば税理士から出される 納税予定などです。 |

(18)粉飾決算がばれるとどうなる?

・銀行は、粉飾決算が分かった場合の対応として、特に取り決めはしていません。

・銀行は次のように対応してきます。上の段階から下の段階にかけて、厳しい対応、ということになります。

(融資が出た時の決算書を作った税理士が損害賠償を請求されます。)

ほとんどの場合、第1段階、せめて第2段階までです。第3段階や第4段階はめったにないでしょう。

またこれらリスクよりも、私が重要なリスクと考えることがあります。

粉飾決算は、それがばれた時のリスクも高いのですが、それ以上に、粉飾決算が問題の先送りを引き起こし、企業がどうしようもない状態までなってしまうことの方がリスクが高いのです。

(19)銀行は粉飾決算をどう見破るか

どうやって見破られたのかというと、

- ・信用保証協会で審査を行ってもらおうと信用保証協会に決算書を提出 したが、他の銀行から提出された決算書が違っていた。

・銀行に提出された決算書が、前期と当期で、数字のつながりがなかった。

銀行の支店は、大きく「得意先係」「融資係」「預金係」と分かれます。

| 得意先係 | 企業に営業して、融資案件をとってくる「攻め」の立場。 |

| 融資係 | 融資審査にあげられた案件の審査を行い、貸倒れが増えないようにする「守り」の立場です。 |

- ◎ほとんどの銀行では、決算書をコンピュータで分析して粉飾の可能性を探るソフトがあり、全ての融資先の決算書を分析しています。

- ◎他に経営者への質問や実地調査などによって、銀行は、粉飾決算を見破るために、いろいろな取組みを行っています。

(20)税金や社会保険を滞納してしまっている

資金繰りがまわらず、法人税・消費税・従業員からの源泉徴収分など、税金を滞納してしまっている企業、社会保険事務所に支払わなければならない社会保険料を滞納してしまっている企業があります。

税金や社会保険料の滞納をそのままにしておくと、税務署や社会保険事務所は、あなたの会社の財産に「差押え」をかけてきます。

- ①預金口座を差押えようとしてもそこには資金がないので、まずねらわれるのは所有している不動産、です。

- ②不動産が差押えられても、依然滞納の解消ができない場合、競売手続きを進めてきます。そして不動産を、税務署や社会保険事務所の手で、処分されてしまいます。

- ③また、不動産とともに税務署や社会保険事務所が差押えをねらってくるのが、売掛金、です。そもそも不動産を所有していない企業は、売掛金が真っ先にねらわれることになります。

そうなると、その売掛先は、あなたの会社が倒産間近の企業として、警戒してくることになります。売掛金の差押えをきっかけに取引が解消となれば、あなたの会社は商売を続けられなくなります。

(21)社員への給料が支払えないかも・・・

それでも給与支払いができない場合、どうするか。

次に、役員です。役員は経営側の人間であり、このような非常事態の場合にこそ、協力を求めるべきです。

そして、一般社員の給与を最優先に考えます。

この場合は、社員に説明して、給与の遅配に理解を求めるしかありません。

肝心なのは、次の3つです。

まずは経営者が頭を下げることによって、社員の高ぶった感情を抑えるのです。また、経営者が頭を下げることによって「社長も大変なんだ。」という同情心を社員に抱かせ、今後の給与支払交渉をしやすくします。

ただやってはいけないのは、資金繰り計画も立てず、感覚だけでこの日は支払いできるだろうと、支払い日を提示することです。

一度提示した支払い日は、遅らせることはできないものと思ってください。確実に支払いできる日を検討し、給与がいつ支払いできるのかを社員に提示してください。

例えば25万円の給与の社員がいる場合、その社員に、給料日に5万円でも支払いをしておくことによって、経営者として、必ず給与は支払う、という姿勢をアピールすることができます。

全社員に全額、給与を支給できないのであれば、いくらなら支給できるのかを考え、一部でも給料日に支払うことにより、社員の不安を抑えることができます。

(22)新しい決算書が出たら、銀行のスタンスを見る

決算期が過ぎ、新しい決算書ができあがったら、やってみるとよいことがあります。 特に、前回の決算書より、今回の決算書の方が内容が悪い場合。新しい決算書をもとに、銀行に融資を申込んでみて、銀行のスタンスを探ってみてはどうでしょうか。

-

★信用保証協会保証付融資は1行だけにしか申込めないので、どの銀行に申込んでみるかは状況を見て検討しなければなりませんが、プロパー融資やビジネスローンは、どの銀行にも一斉に申し込んでみることができます。

実際に借りる借りないは別にして、銀行の融資審査がどうなるかを見ることによって、新しい決算書で、融資が出るかどうか、を探るのです。

- ★その場合、キャッシュフロー、つまり事業で稼いだ現金で、毎月の融資返済がまかなえるかどうか、がポイントとなります。

- ★預金が減り破綻が予想されるのであれば、早急に対策をうつ必要があります。 リスケジュール、つまり銀行に交渉して、毎月の返済金額を減額してもらう手が考えられますが、専門家に相談すべきです。

(23)売上が月ごとに大きく増減する会社の経費削減のやり方

企業の中には、売上が月ごとに、大きく増減する企業があります。

そのような企業が損益を改善させるポイントは、売上の増減による影響を極力少なくするにはどうするべきか、です。

固定費とは売上の増減にもかかわらず一定にかかる費用、変動費とは売上の増減に比例して変化する費用のことをいいます。

|

固定費の割合が高い企業 (社員の給料) | 売上が落ちるとき、利益も大きくマイナスとなります。なぜなら、売上の 増減に比例して変化する変動費の割合が小さいため、売上が落ちると固定費の負担が一気にのしかかってくるからです。 |

|

変動費の割合が高い企業 (材料費・外注費・仕入原価) | 売上が落ちるとき、利益の減少は、固定費の割合が高い企業ほど大きくはありません。なぜなら、売上の増減に比例して変化する変動費の割合が大きいため、売上が落ちると変動費としてかかる費用も落ちるからです。 |

(例えば)

製造業。受注状況によって、売上が大きい月もあれば小さい月もある企業が大半でしょう。

固定費の代表的なものは社員の給料、変動費の代表的なものは外注費です。

私どもが相談を受ける製造業で、赤字企業の特徴を見ると、売上が大きい月に合わせた人員構成となっている、ということです。 売上が大きい月に、製造部門がスムーズにまわるように、人員を入れています。

ただ、そのような状態では、売上が小さい月には、余剰人員がでてきてしまうことになります。製造部門の社員に、仕事がない人が出てきてしまうのです。

余剰人員、余剰時間が発生するということは、その分、会社の費用負担は大きく、そこで赤字を発生させてしまう、ということになります。

これが、赤字の製造業の企業でよく見られる特徴です。

そのような企業は、売上が小さい月でも、利益が大きく赤字にならないように仕組みを変える必要があります。

そこで、製造部門をスリム化し、売上が小さい月でも余剰人員や余剰時間が発生しないぐらいまで、人員を減らします。

こうすると、余剰人員・余剰時間の発生を防ぐことができるため、赤字の発生を抑えることができ、その企業の損益は大きく改善します。

売上の増減による影響を、こうすることによって小さくできます。安定した経営ができます。

今回は製造業を例にあげましたが、どの業種でも、同じことが言えます。

(24)固定費の変動費化にひそむ問題と、その改善策

次に、建設業の会社を例に、考えてみます。

仕事の少ない時も同じように給料を支払わなければなりません。それで、仕事の少ない時は、人件費の負担が重く、赤字となっていたとします。

そこで、現場の正社員5人のうち、職長1人、他1人残し、3人に退職してもらいます。

一方、新たに外注として職人4人を確保し、その4人は仕事に出た日のみに変動費である外注費として支払うことにします。

また時間単価で言えば、正社員の場合よりも、支払う費用が高くなりがちです。

このように、固定費の変動費化、つまり正社員に辞めてもらい、外注に変えていくと、毎日の職人の手配の負担は大きくなることでしょう。

また経営者としては、次のように考えることもあるでしょう。

「タイミング良く職人の手配ができないと、受注できた仕事をキャンセルしなければならなくなったり、そうするとその受注先からの仕事が今後来なくなってしまうおそれもあるので、無理してでも技術のない高い外注費の職人を連れてこなければならなかったり、それで時には利益が出なくなってしまったり、技術不足から補修などがかさんで赤字になってしまう場合もあるではないか。」 職人を手配し段取りをする職長の負担も大きくなることでしょう。

だからといって、仕事のピークに合わせて、正社員を増やしてしまえば赤字になります。

- ■仕事の受注見通しはどうか、職人のスケジュールはどうか、ということを、職長、職人、もしくは経営者で、共有しておく必要があります。

- ■職長、職人、経営者間でGoogleカレンダーなどを使ってスケジュールを共有したり、全くパソコンが使えない人であれば1日1回は連絡をとってスケジュールを確認しておいたりするなど、情報共有手段はいろいろあるはずです。

- ■仕事が多い時に困るからと、余剰人員を抱えるのではなく、仕事が多い時でもいかに仕事の受入体制を確保できるか、その体制を構築することを考えます。

- ■ある仕事に慣れない職人でも、職長が仕事の状況をチェックしておくなど、管理体制をしっかり構築することを考えます。

(25)決算書の貸借対照表は債務超過

だから、債務超過の状態はほっておいてもよい(と、顧問税士からアドバイスを受けている。)

銀行融資の教科書的な本を読むと、決算書では債務超過であってもその超過額を上回る役員借入金があれば、それを銀行は実質自己資本とみなし、債務超過でない企業として扱ってくれる、ということがよく書いてあります。

しかし、それは机上の空論です。

やはり、決算書を見て債務超過であるのなら、その企業には融資を出しづらいのです。コンピュータが決算書を分析して審査するビジネスローンも、三井住友銀行のクライアントサポートローンという商品以外は、債務超過の企業は対象外なのです。例え債務超過額を上回る役員借入金があったとしても。

-

■役員が会社に貸し付けている貸付金を「債務免除」する、という方法があります。

決算で、役員が債務免除して、それを債務免除益として計上します。

こうして債務超過が解消となれば、決算書の貸借対照表において純資産がプラスとなります。 - ■また、役員借入金を資本金に組み入れて債務超過を解消することもできますが、この方法についても税金のことを気をつけなければなりません。

(26)とうとう商工ローンや消費者金融に手をだしてしまった

・銀行から融資が受けられない企業がやってはいけないこと

↓

商工ローンや消費者金融に手をだしてしまうこと

問題は、次の場合です。

そうすると、赤字が続く限り、永遠に借入で補填しなければならないことになります。これでは、いずれ破綻してしまうことになります。それに加えて、金利の負担がどんどんふくらみます。

高金利でお金を借りて低金利のものを返す。すごい矛盾ですね。

このように、銀行からお金が借りられない場合、商工ローンや消費者金融などでお金を借りてしのぐというのは、絶対やってはならないことなのです。

それと、もう一つ。高金利のお金を借りるにあたって知っておかなければならないことがあります。

商工ローンや消費者金融は、高い金利をとられる上に、少しでも返済できなくなったらすぐに強硬な手段をとってきます。 商工ローンや消費者金融などでお金を借りてしのぐというのは、絶対やってはならないことなのです。

(27)次の決算が大きく赤字となる場合

前期決算は黒字でした。来期決算は、大きな赤字が予想されるとき

前期決算が黒字であったら、今期の今までの試算表では赤字であっても、銀行は前期の黒字を見て、融資審査してくれやすい、ということです。

そうすることによって、各銀行が今期決算をふまえて、どういうスタンスでくるのか、を探ることができます。

そういった場合、1年間は融資を受けられない状態で、今後1年の資金繰りはどうなるのか、経営計画と資金繰り表で、十分、検討します。

その判断は、遅くなってはいけません。遅くなると、資金が尽きてしまうから、会社立て直しのための資金も残っていません。

多くの会社は、相談にこられるタイミングが遅いです。

(28)売掛金を担保にできないか?

例えばいつも売掛金が5,000万円ある企業の場合、売掛金の内容を全て精査して、2,500万円を担保評価とする、というように、実務では行われます。

ただ、売掛金といっても、いろいろなタイプの売掛金があります。

そのタイプによって、担保として見やすい売掛金と、そうでない売掛金とに分かれます。

売掛金を担保とした融資を検討する場合は、その売掛金の担保価値を、以上のように見ていきます。

「売掛金を担保とすると、その売掛先に、売掛金を担保とした事実が知られ、信用不安が起こってしまうのではないか。」とよく質問があります。

2.「承諾」売掛先から、売掛金を担保にしたことについて承諾をもらう。

3.「登記」売掛金を担保にしたことを、商業登記簿(売掛金を担保にして融資を受けた企業の登記簿)に登記する。

しかし3の方法は、あくまで融資を受けた企業内でのことなので、売掛先に対し、売掛金を担保とした事実が知られてしまうことはなくなります。

そのため、この方法を使えば、売掛先に知られることなく、売掛金を担保にして融資を受けることができます。

「商業登記簿を銀行や取引先に提出する機会は多く、売掛金を担保にしていることが見られると、銀行や取引先から警戒されないか。」 売掛金を担保にしたことは、商業登記簿の、別紙に記録されます。

そのため、その別紙を提出しなければ、よいことになります。

そのあたりの判断は、経営者として難しいところだと思います。

顧問税理士や、われわれのような資金繰り専門コンサルタント会社などに相談するのも一つの手です。

財務ノウハウ(6)

(1)銀行が嫌う業種

銀行が融資審査を行う時に、その企業がどのような事業を行っているかは融資審査において重要なことの一つです。以下の事業を行っている企業は、銀行は嫌って、融資を出すことはなかなかないでしょう。

・クラブ・スナック(女性が横について接客するもの)

・MLM(マルチレベルマーケティング)

・貸金業

他にもいろいろありますが、世間的に見て、どうしても偏見で見てしまう事業、といったら分かりやすいでしょう。

また気をつけていただきたいのは、このような事業を、主体で行っていなくても、事業の一つとして行っている企業は、どうしても銀行はマイナスで考えてしまいがちになってしまうことです。

(2)メイン銀行、サブ銀行・・・と、どうバランスをとっていくべきか

しかし取引が入り組んでいる企業であれば、メイン銀行の判断が難しい場合も多いでしょう。

そもそもメイン銀行が最後は絶対助けてくれるということがなくなった現在、わざわざメイン銀行を決めるのも意味がないような気がします。

そのため、当座貸越の極度を設定している銀行は、メイン銀行と考えやすいです。他は、銀行ごとのトータルでの融資総額の大きさによりますね。