財務ノウハウ(2)

(1)決算書や資金繰り表を銀行はどう見るか

1.銀行の担当者の話では、経常収支を非常に重視しているということですが、経常収支と営業キャツシュフローとどういう違いがあるのですか?

1.経常収支は、資金繰り表の中で計算されるもの、営業キャッシュフローは、キャッシュフロー計算書の中で計算されるものです。似たような概念ですが、計算式がそもそも違います。銀行においては、キャッシュフロー計算書が企業から提出されることはあまりなく、一方で資金繰り表が提出されるのはよくあることなので、資金繰り表の項目である経常収支を重視している、と言われるのでしょう。

2.経常収支は単純に判断するとプラスになればよいというらしいですが、2期連続や3期連続とか、隔年でマイナスの場合は、こうだとかいう判断方法があれば教えてください。

2.経常収支は月ごとにプラスマイナスのでこぼこはあっても、年間を通じてならやはりプラスであることが望ましいです。マイナスがある年があるということは望ましくなく、そのマイナスはあくまで一時的な要因があった、ということを銀行に説明する必要があります。

3.実際、金融機関は、中小企業の決算書にどのくらいの信憑性を見ているのですか? 人によっては1割という人もいるみたいですが。

3.信憑性は1割といえども、ただ銀行は企業の状況を判断するに、決算書を見るしかありません。だから銀行としては、企業から提出される決算書は信頼するしかないのです。銀行は企業から提出される決算書を信頼することができなければ、こわくて融資を出すことができなくなってしまいます。

4.銀行は、債務超過でなく、経常黒字で、債務償還年数が10年以内で、経常収支がプラスなら、基本的に融資できるという判断になるのでしょうか?

4.銀行は、企業の財務状況がこうだから融資は出せる、という基準があるわけではなく、質問にある状況で融資は絶対に出るということはないですが、融資審査においては有利となる状況であることでしょう。

(2)銀行から今後5年の損益を出してほしいと言われた場合

銀行等から提出を求められていてもその大半の方は

- ◎そもそも、未来予測というのは変動していくことが当然であり、予測→検証のプロセスを何回も繰り返していくことで徐々に、予測と実際との誤差を減らしていくものである。

- ◎その未来予測の変動に対応していくことが経営にとって重要であり、経営改善を行うべき項目になり得るからです。

例えば、一番予測が困難な「売上」について、もう少し具体的にいうと、

以上を繰り返しを行っていきます。具体的には、どの市場、どのお客様に、いつ、どのようなアプローチをして、いつ頃いくらの受注が見込めるかを、読み込むことです。

(3)未来の損益予測はどのようにして立てるのか

ちなみに、予測の1割や2割の部分は違ってもよいのです。

悪い方にズレたとしても、その原因が分かり、対応ができるのか、別の手法によりその穴を埋められるのかを考え、実行に移せるのかが重要なのです。

この式は、このように考えていくことができます。

2.潜在顧客数の内、チラシやホームページ等で見込顧客化した率を掛ければ「見込顧客数」が分かり

3.見込顧客数と来店数の比率から来店率が分かり

4.来店数と購入数の比率から購入率が分かり

5.購入数に平均購入単価をかければ売上、となります。

6.また、リピート率が向上すれば、将来の売上をより多く確保できます。

例えば、

※チラシを配れば「見込顧客化率」や「来店率」を向上させられるのではないか。

※店舗のレイアウトや導線を変えることで、購入率を向上させられないか。

※お客様との接客手法を変えることで購入単価やリピート率を上げられないか。

このようなことは、なんとなくみなさんやっているのではないでしょうか。

◎やり方を変えてみた際に、どのように変動したか

一度、売上の構造を分解し、項目別に計測することを考えてみてはいかがでしょうか。

(4)数値目標はどうすれば行動目標に置き換わる?

◎潜在客数×見込顧客化率×来店率×購入率×購入単価=将来の新規売上

↓

この将来の新規売上に、リピート客からの売上を足したものが、将来の売上になります。

売上は通常、単価×数と考えられ、これは当然外してはならない基本であります。

最初のフェーズの客が、それぞれの比率によって最終的に購入顧客になり、購入単価によって売上になる構造ですから、逆にある売上を実現するために必要な客の数や単価に変換することができる、ということです。定義された顧客の数から、それに対応するための業務プロセス(仕事の取組手法)や人員の数を考えます。

例えば、これまで100の購入顧客数を想定していたものを120にするとなれば、業務の効率化を行うなり人員を増員するなりの対応が必要ですし、例えば「来店率」の増加で20の顧客増加を目指そうと思えば、広告宣伝方法について対応することが必要になります。

単純にそれを行った場合(例えばシステムの導入や人員の追加、広告回数の増加)にはコストが発生しますので、利益として極大化されるように調整を行わなければなりませんが、重要なことは「それだけの効果が得られなければならない」ことが明確になるということです。

また、「顧客を月に○○人対応し、売上を△△円上げられるような人でなければ、採用してはいけない」という、明快な採用の目標にもなるのです。

また、業務プロセスというと難しいイメージになりますが、こちらはまずは「スケジュール」と考えていただきたいと思います。

「一月に○○人の対応をしなければならないが、他に□□の業務もある」と予測された場合に、無理に全部何とかしようとすることはお勧めできません。

社長自身であればなおさらのこと、無理は長く続きません。体が健康であればこそですから。とはいえ、誰しも一日は24時間しかありません。となれば、当然

・より簡単にすること

・他の社員や外注先に任せられるものは任せること

・より「自分自身で行うべき」仕事に注力すること

ここまで行うと、必然的に「行動計画」にまとめることができるようになります。必要となった要員数に対して、「それぞれが、どのように動けば必要な顧客数に到達できるか」を行動に置き換えるのです。

例:売上の構造を

アポ入れ客×面会率×提案率×成約率×購入単価 = 将来の売上とした場合、

面会率が20%(アポイントを申し入れたうち、面会できた率)

提案率が40%(面会したうち、提案できた率)

成約率が25%(提案したうち、成約出来た率)とすると、

1件の成約を得るために必要なアポイントの申出が1÷0.25÷0.4÷0.20=50 50件となります。

従って、必要な顧客数が5件であれば250件のアポイントを得るための行動が必要となり、今ある未開拓顧客リストが150件ならば、不足分の100件をどのように増やすのか、例えば紹介依頼をもう一度行えないか、それはいつまでに何件できるのか、というように、今目標達成のために行うべき行動に変換することが可能になります。

一方、250件ものアポイントを入れる時間が物理的に不可能と判断されるのであれば、「面会率」他の数値を向上させて対応する決断を行い、よりその項目の実施が得意な社員に対応を集中させることや、やり方を変える等の改善を考えることで、必要なアポイント数の方を削減させます。

上記の例で言えば、例えば面会率が25%になれば

1÷0.25÷0.4÷0.25=40

となり、5件の成約に必要なアポイント数は200に減少します。

当然、面会率を向上させるわけですから、これまでよりも確実に面会できる、例えば紹介を頂くことにより注力することが必要である、と判断できます。

そのために何をするか、というところまで具体化することができます。

(5)損益計画のみの経営計画の落とし穴

利益はほぼ達成できたのに、お金が増えていない。逆に、減っていることがある。

こんな疑問を感じたことはないでしょうか?

~売上利益重視の一例を出しますと~

|

年間固定費 変動費率 売上高 売上債権回転日数 在庫回転日数 仕入債務回転日数 |

5,000万円(償却なしと仮定) 60%(売上原価が全て変動費、それ以外全て固定費とします) 2,500万円(損益分岐点ギリギリ)、 (30日) (30日) (40日)という企業があるとします。 |

※損益分岐点売上高=固定費÷(1-変動費率)

この企業が今期、売上高利益率5%を目標として、固定費・変動費率は変わらず、売上のみで達成しようとした場合、 14,285万円の売上が必要となります

※目標売上高=固定費÷(1-(目標変動費率+目標利益率))

仮にこの計画を達成できた場合、売上・利益としては

|

売上高 変動費 固定費 利益 |

14,285万円 8,571万円 5,000万円 714万円 |

(売上高利益率5%) |

となり、目標を達成できて、良い結果が出たとも言えますが、営業マンが売上を重視するあまり、取引先の言いなりになり、

平均回収サイトが10日伸び、売上債権残高が多くなってしまった。

(売上債権回転日数 30日 売上債権1,027万円

↓

売上債権回転日数 40日 売上債権1,565万円)

- ・売上を増やすために取扱品目を大量に増やしたことで在庫が膨れ上がり、入庫から売れるまでの平均日数が10日伸び、在庫高が多くなってしまった。

↓

在庫回転日数40日 在庫939万円)

・取扱品目を増やすために仕入取引業者を拡大させた結果、平均支払サイトが5日縮まってしまった。

(仕入債務回転日数40日 仕入債務822万円

↓

仕入債務回転日数35日 仕入債務822万円)

売上・利益を重視する上で、上記3点が結果として出た場合、会計の「発生主義の原則」による損益においては、全く影響はでませんが、

「儲け」の視点から見た時に、

|

売上債権投資増 在庫投資増 仕入債務増 合計投資増 |

538万円 323万円 0円 861万円 |

となり、一方で損益計算上の利益をそのまま現金回収額と見た場合、

714万円(回収)-861万円(投資)=△147万円(儲け)

となり、この企業は、事業を拡大し利益は出ているのに、お金が減ってしまう(儲かっていない)状態に陥っています。

よって、経営計画は貸借・損益だけで作るのから一歩進めて、投資・回収の視点からも、計画を作成すると、とても良い経営計画になることでしょう。

(6)売掛金の早期回収ノウハウで変わる企業の健全性と信頼度

企業相手の取引になると代金の支払い条件は"後払い"になることが一般的だ。

しかし小売業や製造業の場合には、商品の販売代金を次の仕入れへと回転させなくてはいけない。そのため、売掛金の額が大きくなるほど資金繰りは苦しくなっていく。

【早期払い割引き制度導入メリット】

※支払サイトとは、商品の引き渡しから決済日(入金日)までの期間を表す。

そんな場合には、支払サイトにいくつかの選択条件を与えて、たとえば請求から10日以内の入金であれば請求額に対して2%の割引きをするといった早期払い割引き制度を導入してみることが効果的だ。もちろん従来の期日で支払う選択肢も残しておけば、こちら側の条件を押しつけることにはならないため、取引関係が悪化することはない。

【早期払い割引きの導入で得られる利点】

◎未収金を早く回収できる

◎支払日の選択によって各取引先の信用度を自動的にチェックできる

売掛金の早期払い割引きを導入することによって、割引き分の資金負担が増えることになるが、これは代金の回収期間が70日から10日に改善されることで好転する60日分の金利コストで償却すると考えればツジツマが合う。会社が運転資金を銀行から借入れする金利が2%とした場合、3千万円の売掛金回収が2ヶ月間短縮されることで軽減される金利コストは以下の算式により、10万円にもなる。

《売掛金回収の早期化による金利コストの軽減額》

3千万円×2%×(2ヶ月÷12ヶ月)=10万円

さらに売掛金を早期回収したい場合には「ファクタリング」と呼ばれるサービスを活用する方法もある。

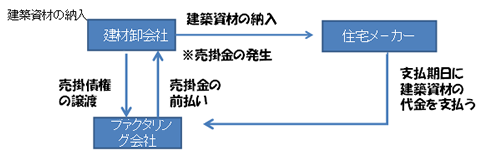

たとえば、建材の卸会社が住宅メーカーに対して90日の支払サイトで建築資材を納入している場合、建材会社は商品納入後すぐにファクタリング会社から商品代金を受け取ることができる。ファクタリング会社は90日後の支払期日に住宅メーカーから代金を受け取ることになるが、事前に建材会社へ支払った代金からは"前払い分"の金利手数料が差し引かれているため、その差額分がファクタリング会社の収益になる。

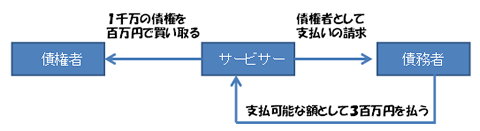

《ファクタリングサービスの仕組み》

《ファクタリングサービス》

しかし

そこでファクタリング会社を介した取引形態にしてしまえば卸会社側の代金未収リスクは解消される。またファクタリング会社には取引先を審査するプロの与信能力があるため、ファクタリング会社がNGを出した会社はいくら魅力的な注文内容でも、新規の取引先として適さないという判断ができる。

http://www.fidic.co.jp/

ファクタリングの具体的な仕組みはまだ発展途上の段階だが、その必要性を痛感している企業は多いため、中小企業専門またはネット取引専門といったファクタリングサービスには商機がある。その先行事例として株式会社フィデックでは、中小企業向けに売掛金の早期資金化サービス「C.F ダイレクト」を事業化している。その仕組みは上図のファクタリングと共通しているが、同社のクライアントには大手の小売チェーンも名を連ねている。

(7)【売掛金焦げ付き先へのサービサー導入】

■債権回収会社(サービサー)制度について(法務省)

http://www.moj.go.jp/KANBOU/HOUSEI/chousa01.html

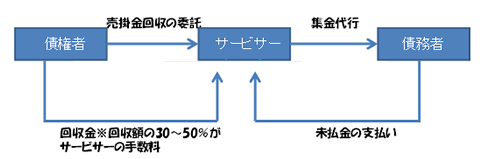

受託型のモデルでは、代金の回収に成功した場合に回収額の約30~50%がサービサーの回収手数料となる。買取型のモデルでは、サービサーが焦げ付いた売掛金の債権を10~20%程度で買取り、それ以上の金額を債務者から回収することに成功すれば「回収額-債権買取額」の差額が収益となるわけだ。

《受託型の売掛金回収代行》

《買取型の売掛金回収代行》

焦げ付いた売掛金にサービサーを活用しても未収金を全額回収することは難しいし、サービサーの手数料も割高ではあるが、売掛金回収ノウハウとしてサービサーを使っている企業に対しては、悪質な取引先も支払いの優先順位を高めるという焦げ付きの抑止効果が期待できる。また焦げ付いた債権をサービサーに買い取ってもらうことにより売却損を計上すれば、決算上は一時的にダメージを受けるものの、不良債権を長年抱えて会社をジリジリと疲弊させていくことがなくなる。

もちろんサービサーの活用は最終的な手段としてではあるが、厳格な売掛金回収のノウハウを持っている会社には、悪質な業者が近寄ってこないという効果が大きい。企業間の取引には信用が重視されるが、取引先からの未払いを一度でも許してしまうと、その噂が業界に広がって他社からの信用も失ってしまう懸念があるのだ。取引先との支払条件は良好な信頼関係を築く上でも大切な項目。「こことの取引は大切にしたい」という会社に対しては、決済の優先順位を他社よりも高くするのが普通である。自分の会社の取引先がいずれも支払サイトが長いようであれば、それは取引の力関係がいずれも弱いことを意味していると捉えておくべきだろう。

(8)売掛金回収の失敗に中小企業がどう対処するか

売掛金の未回収のため企業の方でも回収努力をしているのですが、「実際にどんなことを行っているんですか?」と聞いてみると

「担当者から電話と合わせて催促の手紙やFAXを送っています。」

「担当者が相手先に行って直接支払の交渉をしています。」 などの回答が一番多いです。

2.会社としての方針がない

- ◎担当者任せではその人の能力次第になってしまうのです!

- ◎できるだけそうならないためには、売掛金回収に強い人が専門に対応することか、会社としてキチンと方針を決めて回収に臨むことです。

・相手先の会社情報

「交渉してダメだったらどうするか」という方針を決めるための材料を集めること、これが、あなたが一番始めに行わなければならないアクションなのです。

(9)将来性を見て融資

いつも思うのですが、売上を右肩上がりに伸ばしていける経営者の特徴は、売り方を知っている、ということです。

2.自社を語るとき、商品やサービスをどうやって売っていっていくか、を中心に語る経営者。

一方、2のタイプの経営者は、高い確率で、売上が増加傾向です。

商品やサービスが素晴らしくても、売る力がなければ、なんともなりません。

あなたの会社が売上を増加させていきたいのであれば、経営者としては、2のパターンとなるべきです。

将来性がある企業は、商品やサービスが素晴らしい、というよりも、売る力ある企業です。

★右肩上がりでないなら、決算書が良い、という内容でアピールするしかありません。

(10)うちには払わないのに他社には払っている!

- ・仕事をするために必要最低限の仕入先や外注先、社員の給与などは支払っています。そして、金貸しへの支払いもしていることでしょう。

- ・では、なぜあなたには支払いがないのでしょうか?当社の顧問先で、急場の資金繰りを組み立てている時の一場面を見てみましょう。

| 当 社: | 「A社長、このままの資金繰りでは、今月の給与支払いが厳しいですね・・。払うためには、買掛先の支払い延期交渉をするしかないと思います。」 |

| A社長: | 「そうですよね・・。そうすると大きな支払先は3社程度になるのですが・・。その中でも、Z社は金額も大きいですが、あそこは遅れるとすぐに取引を停止してきます。それに、Z社からしか仕入れができないものもありますから、ちょっと・・。」 |

| 当 社: | 「そうすると、あとはB社とC社ですね。そこはいかがですか?」 |

| A社長: | 「B社とC社は付き合いも長いですし、頼み込めばなんとかなるかもしれません。」 |

| 当 社: | 「そうですか。ただ、それでも足りませんね。あとは、このD社とE社はどうでしょう?金額もそれなりに大きいですし、理想的にはB社もC社も含めて、支払サイト自体を延ばしてもらえると、今後も随分楽になるんですが・・・。」 |

| A社長: | 「ですね・・。ただ、D社もやはりダメです。あそこの社長は、ともかく支払いにうるさいんです。以前も一日遅れただけで怒鳴り込んでくる始末で・・。E社は、う~ん、この状況ですから仕方ありませんね。なんとかこちらは頼んでみます。」 |

そうすることによって、明らかに将来的に事業継続が困難になっているにもかかわらずです。給与を払わなければ社員が辞め、買掛金の支払いを止めれば仕入れや外注が現金払いになったり、取引停止になったりするかもしれません。

それほどのリスクを背負ってでも、金貸しには払うのです。

何がそこまでさせるのでしょうか。金貸しとあなたの違いは何でしょうか?

(11)融資に影響は出る?未回収の売掛金を銀行に突っ込まれた

例えば、

・自分の銀行の取引先だった

・その売掛先を調べてみたら、倒産していたことが分かった。

・連続した2期の決算書を見て、その売掛先への売掛金金額が全く同額である。

ということになれば気付きます。

つまり、すぐには気付かないかもしれませんが、いずれは銀行にもわかってしまうということです。

このように考えていくと、売掛金が引っ掛かってしまうと・・

1.資金繰りが悪化する

2.銀行の融資審査に影響が出る

3.さらに資金繰りが悪化する

(12)次々に未入金が出てきてきりがない・・

売掛金回収のことを考えている人は、既に起きてしまった状況に対処するためが多いです。 そうして起こった問題にだけ対処している限り、同じことが何度でも繰り返されます。なぜなら、根本的な考え方や仕組みは何も変わっていないからです。

2.既存取引先の管理

3.売掛金回収・債権回収

1の新規取引先の審査について

新規取引先の場合、そもそも、その取引先と売掛取引を行っていいのか、後払いでもキチンと支払ってくれるのか、その取引先の信用力から判断して、支払条件はどこまで許せるのか(何ヶ月後までに支払ってもらえればいいのか)、売掛金の限度額はいくらまでにするのか、などの取り決めを行っていると思います。

ここがまず始めのポイントです。

この審査を厳しくするのか、緩くするのか、この調整で売上が上がったり下がったりすると同時に、未回収も比例して増えたり減ったりすることになります。

◇審査緩い =売上上昇=売掛金の未回収増加=安全性低い

2の既存取引先の管理について

売掛取引が開始された後、継続的に取引を行っていく中で、変化する取引先の信用状態をどのように把握し、売掛金の限度額や支払条件をどのようにコントロールしていくのかということです。

例えば、ある取引先に資金繰り悪化や倒産の噂が出たとします。

この時に、新規取引時に審査した当時の取り決めどおりに取引を継続するのか、リスク回避策として、外部の調査を入れたり、営業マンを確認に出向かせる、さらには、取引額を減らしたり、ストップしたりと条件を変えるのかということです。

ここをキッチリと行うのか、緩くするのか、この調整でコストが上がったり下がったりすると同時に、売掛金回収・債権回収も比例して増えたり減ったりすることになります。

◇管理緩い =コスト減少=売掛金の未回収上昇=安全性低い

3の売掛金回収・債権回収について

売掛金の未回収が発生してしまい、その対処をどうするのか、最悪の場合の売掛金回収をどのように進めていくのか、これが最後の段階です。

ここは、どの場合にはこうするというルールや、それを実行するスピードによって回収率が変化していくことになります。

◇回収アクション遅い=売掛金の回収率悪い=安全性低い

このように考えていくと、売掛金回収・債権回収の段階に至るには、その前に1の新規取引先の審査と2の既存取引先の管理という、2つの段階が必ず踏まれているということがわかると思います。

つまり

(13)危ない会社を事前に見極めることができていれば・・

起きてしまった未収金に対する対処法を学んでおくことも必要ですが、それ以前に、どうしたら引っ掛からないのかを学ぶことはより重要になってきます。

こうしたことを防ぐためにも、また、相手にまだ体力があるうちであれば、円満に解決できる可能性が高いということからも、いかに早く危険兆候をつかめるかが重要になってくるのです。

営業の形態にもよりますが、取引先と日頃コミュニケーションを取っているのは営業マンです。

そして、営業マンの仕事の定義を、単に受注を受けて売上を上げてくるだけでなく、その売上を回収するところまでが仕事である、とキチンと定めることです。

まず、情報の入手先ですが、

□同業者

□取引先の販売先

□業界団体

⇒販売先に変化があった

○主要な販売先が倒産した

○クレームから主要な取引先に取引を停止された

⇒仕入先に変化があった

○主要な仕入先がかわった

○理由なく注文が大幅に増加した

○ライバル会社への発注分が急にこちらにくるようになった

⇒商品構成が大幅に変わった

○旧来の仕入先に未払いが発生し、仕入できなくなったために新しい仕入先が入ってきた

⇒在庫が積み上がっている

○商品・製品にクレームが多く返品が多い

○売れいきが悪く在庫が積み上がっている

⇒本業に関係ない事業に手を出し始めた

⇒新規事業や関連事業がうまくいっていない

⇒支払日が遅れた・変更された

⇒回収額が約束と違った(請求書どおりに払わない)

⇒支払方法変更の申し出があった(現金・小切手から手形へ)

⇒手形サイト延長の申し出があった

⇒主取引銀行が変わった(支払銀行の変更)

⇒脱税等の不正で摘発された

⇒ノンバンクからの借入の噂

⇒保証金取崩しの申し出があった

⇒経理責任者が支払日に不在がちになった

⇒小口払いはするが大口支払は延ばそうとする

⇒経営者が不在がち

⇒経営者夫婦が離婚した

⇒経営者や幹部社員が高級外車を乗り回しているなど生活が派手

⇒社内で内紛が起こっている

⇒幹部社員が退職した(特にNo2や経理財務担当者が重要)

⇒従業員の活気がなく、仕事が投げやりになってきた

⇒従業員が会社の文句ばかり言っている

⇒従業員の定着性が悪くなった

⇒ハッタリをきかせた大きな話ばかりするようになった

- ※あくまでも一例ですが、財務面は、すぐに倒産する危険もある兆候ですから、十分な注意が必要です。

-

※営業面と人の面は、すぐに倒産とまではいかないまでも、業績悪化の懸念材料としてチェックしておく必要があります。

そして、これらを組み合わせて状況を判断して下さい。

例えば既に人の面と営業面に危険兆候が表れていて、ここにきて、支払を遅らせてほしいと財務面の危険兆候まで出た、ということであれば、これは本当に危ないということで判断もしやすくなります。